Современное состояние финансово-экономической системы государства характеризуется высоким уровнем волатильности, вызванным негативным влиянием внешних и внутренних факторов. В сложившихся условиях необходимо проведение стабилизирующих мер, основанных на комплексном подходе. Одним из направлений преодоления экономического спада является выстраивание эффективного налогового механизма, позволяющего наращивать уровень налогового потенциала без ужесточения фискального давления. Научные исследования в данной области затрагивают лишь общероссийский уровень, упуская из виду региональные особенности развития конкретной территории. На фоне выявленного факта особую актуальность приобретает рассмотрение вопросов формирования, оценки и прогнозирования субфедерального налогового потенциала с учетом складывающихся экономических тенденций.

Проведение анализа и оценки индикатора налогового механизма в сложных политических и экономических условиях базируется на данных по Белгородской области. Наиболее распространенным методом оценки налогового потенциала территории считается соотношение величины валового регионального продукта (ВРП) и суммы поступивших региональных налоговых платежей с поправкой на степень налоговой задолженности [1]. В соответствии с данным методом оценки налоговый потенциал региона рассчитывается по формуле

(1)

(1)

где НП – реализованный налоговый потенциал, в процентах;

LA – сумма всех налогов, взимаемых на территории данного региона с учетом прироста налоговой задолженности;

ВРП – валовой региональный продукт.

Проведем анализ налогового потенциала Белгородской области за 2014–2016 гг., используя формулу (1), расчеты представим в табл. 1.

Исходя из представленной информационно-аналитической базы, можно сделать следующие выводы. Так как уровень производства ВРП в Белгородской области достаточно высокий, то следует полагать, что регион является экономически развитым и имеет значительные налоговые возможности. За исследуемый период наблюдалась положительная динамика налоговых поступлений в бюджетную систему. Уровень налогового потенциала в 2014–2016 гг. по Белгородской области находился в интервале от 6,12 % до 6,21 %, что свидетельствует о стабильности уровня потенциальных налоговых поступлений. Самое высокое значение налоговый потенциал имел в 2016 г. и составлял 6,21 %.

Однако следует отметить, что рассмотренный метод не достоверно отражает эффективность функционирования налогового механизма, что обусловлено ежеквартальными и годовыми корректировками уровня ВРП. Поэтому целесообразно провести дополнительную оценку налогового потенциала Белгородской области, используя фактический метод, основанный на данных налоговой статистики [2]. При использовании данного метода налоговый потенциал региона рассчитывается по формуле

НПР = Ф + З + Л + Д, (2)

где НПР – налоговый потенциал региона;

Ф – фактические налоговые поступления;

З – задолженности по налогам и сборам, пеням и налоговым санкциям;

Л – сумма налогов, приходящаяся на льготы, предоставляемые налоговым и бюджетным законодательством;

Д – суммы налогов, дополнительно начисленных по результатам контрольной работы налоговых органов.

Основным приоритетом использования фактического метода является проработанная и сформированная информационная база в виде сводных отчетов налоговых органов, при этом каждая исследуемая категория имеет подробную расшифровку и пояснения, возникающие в ходе контрольных мероприятий. Система используемых слагаемых при подсчете налогового потенциала позволяет учитывать скрытые и перспективные налоговые платежи на территории региона. Комплекс производимых расчетов представлен в табл. 2.

Таблица 1

Оценка налогового потенциала Белгородской области на основании ВРП за 2014–2016 гг.

|

Показатель |

Период |

Абсолют. прирост |

Темп роста, % |

||||

|

2014 г. |

2015 г. |

2016 г. |

15/14 |

16/15 |

15/14 |

16/15 |

|

|

ВРП, млн руб. |

619677,7 |

686357 |

702305 |

66679 |

15948 |

110,8 |

102,3 |

|

Налоговые поступления, млн руб. |

37896,2 |

42298,9 |

43644,5 |

4402,7 |

1345,6 |

111,6 |

103,2 |

|

Налоговый потенциал, % |

6,12 |

6,16 |

6,21 |

0,04 |

0,05 |

100,8 |

100,8 |

Примечание. Составлено по материалам [5].

Таблица 2

Расчет налогового потенциала Белгородской области за 2014–2016 гг. методом, основанным на фактических показателях

|

Показатель |

2014 г. |

2015 г. |

2016 г. |

Абсолют. прирост |

Темп роста, % |

||

|

15/14 |

16/15 |

15/14 |

16/15 |

||||

|

Фактическое поступление налогов, млн руб. |

37896,2 |

42298,9 |

43644,5 |

4402,7 |

1345,6 |

111,6 |

103,2 |

|

Задолженность по налогам и сборам, млн руб. |

3531,2 |

3428,6 |

3414,3 |

– 102,6 |

– 14,2 |

97,1 |

99,6 |

|

Сумма налога, не поступившая в бюджет в связи с предоставлением налогоплательщикам налоговых льгот, млн руб. |

1799,3 |

1226,1 |

997,3 |

– 573,2 |

– 228,7 |

68,1 |

81,3 |

|

Доначислено по результатам проверок соблюдения законодательства о налогах и сборах, млн руб. |

133,7 |

215,1 |

104,3 |

81,4 |

– 110,8 |

160,9 |

48,5 |

|

Налоговый потенциал региона, млн руб. |

43360,4 |

47168,6 |

48160,4 |

3808,2 |

991,8 |

108,8 |

102,1 |

Примечание. Составлено по материалам [4].

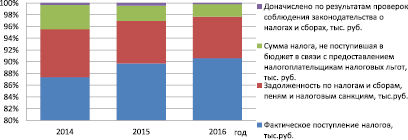

Рис. 1. Динамика изменения элементов налогового потенциала Белгородской области в общем объеме в 2014–2016 гг., %

Проведенные расчеты, характеризующие собираемость налогов в Белгородской области за 3 года, отражают рост налогового потенциала на 11,07 %. Главным образом этому способствовало наблюдаемое в течение трех лет увеличение фактических поступлений.

Структура налогового потенциала, рассчитанного на основе фактического метода, с учетом доли каждого элемента в итоговой величине собираемости налогов в Белгородской области за 2014–2016 гг. представлена на рис. 1. Фактическая величина налоговых доходов с учетом произведенных доначислений по результатам камеральных и выездных налоговых проверок в рассматриваемом периоде находится в интервале от 87 % до 91 % [4].

Из рис. 1 видно, что доли элементов налогового потенциала за три анализируемых года имеют восходящую тенденцию. Задолженность по налоговым платежам и налоговым санкциям, а также величина потенциальных налоговых доходов, полученных за упразднение налоговых льгот, составляет от 4 % до 8 %. Вместе с тем величина задолженности по налогам, сборам и налоговым санкциям находится на практически одном уровне в течение всего рассматриваемого периода. Это говорит о том, что задолженность частично погашается в последующих периодах, но одновременно с этим снова образуется недоимка по налогам, сборам и налоговым санкциям. Следовательно, даже в условиях активной работы над программами повышения эффективности контрольной работы налоговых органов актуальным аспектом является разработка мер по избеганию ее образования [3]. Суммы налогов, не поступившие в бюджет в связи с предоставлением налогоплательщикам налоговых льгот с 2014 г. по 2016 г., снизились на 4 %.

По результатам, полученным при помощи фискального и ресурсного подхода, производится оценка налогового потенциала региона межбюджетным методом. Практическое применение данного подхода позволяет выстроить систему межбюджетного регулирования, а также согласно Бюджетному кодексу РФ, производить рациональное выравнивание бюджетной обеспеченности субъектов страны и муниципальных образований на основе оценки индекса налогового потенциала. Исходя из структуры расчета индекса налогового потенциала (ИНП), который тесно связан с уровнем ВРП на душу населения, государственными органами производится анализ уровня бюджетной обеспеченности территории. Сам процесс расчета представляет собой отношение налоговых возможностей территории к среднему уровню по стране. Индекс налогового потенциала Белгородской области рассчитан по материалам, отражающим фактическое поступление платежей по налогу на прибыль организаций, налогу на доходы физических лиц, сумм акцизов, уплаченных за алкогольную продукцию и нефтепродукты, а также по используемым на территории региона специальным налоговым режимам [6]. Расчет индекса налогового потенциала представлен в табл. 3.

Индекс налогового потенциала Белгородской области имеет тенденцию к повышению, если в 2014 г. данный показатель составлял 0,859, то к 2016 г. его уровень поднялся до 0,869. При этом за 2014–2016 гг. индекс сохраняется на высоком уровне в сравнении со среднероссийским. Данный рост во многом обусловлен увеличением объема государственных и негосударственных инвестиций в приоритетные отрасли экономики.

Таблица 3

Значения налогового потенциала на основании результатов распределения дотаций на выравнивание бюджетной обеспеченности в Белгородской области в 2014–2016 гг.

|

Показатель |

2014 г. |

2015 г. |

2016 г. |

Темп роста, % |

||

|

2015/2014 |

2016/2015 |

|||||

|

Численность постоянного населения на тыс. чел. |

1541 |

1543 |

1547,9 |

100,1 |

100,3 |

|

|

Налоговый потенциал по видам налогов, млн руб. |

НПО |

23479,2 |

24827,6 |

27818,9 |

105,7 |

112,0 |

|

НДФЛ |

22822,9 |

24648,0 |

26741,7 |

108,0 |

108,5 |

|

|

Акциз на алкогольную продукцию |

618,5 |

746,9 |

845,5 |

120,8 |

113,2 |

|

|

УСН |

2127,5 |

2305,7 |

2531,9 |

108,4 |

109,8 |

|

|

ЕНВД |

785,5 |

854,6 |

931,8 |

108,8 |

109,0 |

|

|

Налог на имущество организаций |

6194,9 |

7173,8 |

8275,3 |

115,8 |

115,4 |

|

|

НДПИ |

835,2 |

874,5 |

912,8 |

104,7 |

104,4 |

|

|

Акциз на нефтепродукты |

3768,0 |

4407,7 |

6142,3 |

117,0 |

139,4 |

|

|

Прочие налоги |

3130,3 |

3431,4 |

3764,0 |

109,6 |

109,7 |

|

|

Налоговый потенциал по налогам всего, млн руб. |

63761,9 |

69270,2 |

77964,1 |

108,6 |

112,6 |

|

|

Индекс налогового потенциала (ИНП), % |

0,859 |

0,856 |

0,869 |

99,7 |

101,5 |

|

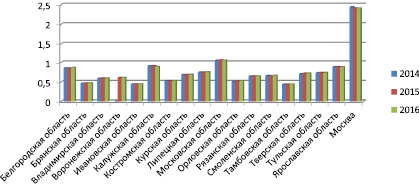

Рис. 2. Индекс налогового потенциала регионов Центрального федерального округа РФ за 2014–2016 гг., %

С целью объективного взгляда на результаты анализа сравним ИНП регионов Центрального федерального округа за 2014–2016 гг. (рис. 2).

Анализируя уровень индекса налогового потенциала регионов Центрального федерального округа, следует подчеркнуть, что влияние геополитических событий на данный показатель незначительно. Далее необходимо рассмотреть принцип расчета фискального подхода, который представляет собой определение максимально возможной суммы налоговых поступлений. Налоговый потенциал в связи с этим приравнивается к сумме доходов, которые собираются на уровне региона из налоговых источников.

Фискальный метод определения налогового потенциала страны представляет собой разницу между валовой добавленной стоимостью и чистой прибылью экономики [2]. Результаты расчетов представлены в табл. 4. Кроме того, проведение сравнительного анализа темпов роста налогового потенциала и ВВП страны позволит определить уровень налогового давления на экономику.

Таблица 4

Расчет налогового потенциала России в рамках фискального подхода за 2014–2016 гг.

|

Показатель |

2014 г. |

2015 г. |

2016 г. |

Абсолют. прирост |

Темп роста, % |

||

|

2015/2014 |

2016/2015 |

2015/2014 |

2016/2015 |

||||

|

ВВП, млрд руб. |

79199,7 |

83232,6 |

85880,6 |

4032,9 |

2648 |

105,1 |

103,2 |

|

Валовая добавленная стоимость, млрд руб. |

68907 |

74764,1 |

77559,7 |

5857,1 |

2795,6 |

108,5 |

103,7 |

|

Валовая прибыль и валовые смешанные доходы, млрд руб. |

30808,3 |

36489,4 |

36712,6 |

5681,1 |

223,2 |

118,4 |

100,6 |

|

Налоговый потенциал, млрд руб. |

38098,7 |

38274,7 |

40847,1 |

176 |

2572,4 |

100,5 |

106,7 |

Примечание. Составлено по материалам [4].

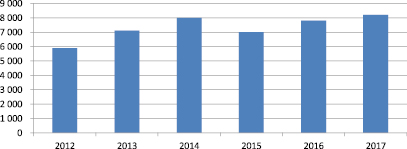

Рис. 3. Величина налогового потенциала РФ в соответствии с результатами распределения дотаций, млрд руб.

Исходя из результатов расчета налогового потенциала фискальным методом, можно заключить, что анализируемый индикатор имеет положительную динамику, в 2016 г. его уровень увеличился на 2572,4 млрд руб., а в 2015 – на 176 млрд руб. При этом сопоставление темпа роста ВВП и налогового потенциала отражает нисходящую тенденцию налогового давления на экономику государства.

Суммы налогового потенциала в соответствии с методикой распределения дотаций между бюджетами и его прогнозируемые значения представлены на рис. 3 [4].

При анализе диаграммы ежегодного налогового потенциала страны, формируемого за счет дотационных распределений, был выявлен факт негативного воздействия геополитической ситуации и экономических санкций в отношении России на динамику индикатора налогового механизма. Отчетливо это прослеживается по итогам 2015 г., где наблюдается снижение уровня налогового потенциала по сравнению с 2014 г. Однако с 2016 г. закрепилась положительная динамика рассматриваемого показателя и по окончании 2017 г. уровень налогового потенциала должен превысить 8 трлн руб., что превосходит досанкционный период.

На основании проведенного анализа можно утверждать, что сложная геополитическая обстановка и экономические санкции незначительно повлияли на уровень налогового потенциала Белгородской области и страны в целом за исследуемый период. Кроме того, результаты анализа и оценки выявили резервы роста налогового потенциала, которые позволят сгладить последствия кризиса, оптимизировать налоговый механизм и выстроить эффективную систему налогового контроля.

Таким образом, полученные результаты анализа позволили определить первоочередные задачи по устранению негативных последствий внешнего геополитического и экономического давления на экономику страны, выявить особенности функционирования системы налогового механизма Белгородской области. Процесс апробации существующего методологического инструмента оценки субфедерального налогового потенциала отразил объективные резервы налоговых поступлений и возможные мероприятия по их наращиванию на территории Белгородской области. В то же время проведенное исследование подтверждает необходимость продолжения научных изысканий в данном направлении.