Перед предприятиями в условиях снижения инвестиционных возможностей остро стоит проблема поиска ресурсов для вложения как в простое и расширенное воспроизводство основных средств, так и инновационную деятельность для сохранения конкурентоспособности и укрепления рыночных позиций. При этом принимаемые инвестиционные решения, направленные на развитие предприятия, могут быть как тактическими, так и стратегическими. Последние сопряжены с рядом вопросов:

1) определение приоритетов вложения («чисто» инвестиционные проекты, инновационно-инвестиционные проекты);

2) обеспечение собственникам предприятия роста благосостояния посредством увеличения стоимости предприятия;

3) обеспечение устойчивого конкурентного и финансового положения предприятия.

При организации инновационной деятельности на предприятии ответ на поставленные выше вопросы заключается в оптимальном выборе инновационно-инвестиционных проектов как объектов вложения для максимального достижения комплекса долгосрочных целей предприятия, в том числе в области инноваций, что предопределяет актуальность рассматриваемой проблемы.

Цель исследования: развитие существующих подходов к разработке сбалансированной инновационно-инвестиционной стратегии. Для достижения данной цели необходимо решить ряд задач:

1) выбор критериев сбалансированности инновационно-инвестиционной стратегии предприятия;

2) формирование системы ограничений, накладываемых на сбалансированную инновационно-инвестиционную стратегию предприятия.

Материалы и методы исследования: для достижения поставленной цели в процессе исследования были использованы общенаучные подходы (методы системного анализа, структурно-логического анализа, метод формализации).

Результаты исследования и их обсуждение

Согласно подходу М. Портера основная задача стратегии заключается в обеспечении для предприятия долгосрочных конкурентных преимуществ в каждом бизнесе [1]. А. Томпсон писал, что стратегия представляет собой набор действий, направленных на достижение запланированных показателей деятельности [2]. Объединяя данные подходы, под инновационно-инвестиционной стратегией в данной статье понимается совокупность двух областей управленческих решений: куда двигаться (приоритеты развития предприятия) и как двигаться (какие проекты следует реализовывать в рамках стратегии). При этом решения, принятые в каждой из этих областей, должны соответствовать критериям сбалансированности.

Сбалансированная инновационно-инвестиционная стратегия должна удовлетворять ряду условий, которые вытекают в том числе из принципов осуществления инновационно-инвестиционной деятельности предприятия [3]. При решении задачи разработки сбалансированной инновационно-инвестиционной стратегии невозможно сказать, что только тот или иной вариант стратегии является единственно верным. Существует некая кривая безразличия стратегий, поэтому для принятия обоснованного управленческого решения необходимо формирование комплекса минимально достаточных условий, которым должна отвечать стратегия, чтобы быть признанной сбалансированной. Проверка альтернатив комплекса инновационно-инвестиционных проектов должна осуществляться с учетом уже начавшихся проектов и проектов, реализация которых обязательна исходя из технических требований, требований законодательства и т.д.

Определение данного комплекса условий построим на следующих критериях сбалансированности:

1. Стоимость предприятия. Одной из целей инвестора является рост его активов, что должно быть предусмотрено инновационно-инвестиционной стратегией. Поскольку осуществление инновационно-инвестиционной деятельности сопряжено с полным или частичным отказом от выплат доходов собственникам предприятия, целесообразно ставить более амбициозные цели в части повышения стоимости активов. Таким образом, подразумевается, что каждый проект, включенный в инновационно-инвестиционную стратегию предприятия, будет приносить прирост его стоимости. Для того, чтобы комплекс критериев сбалансированности удовлетворял требованию универсальности (возможности использования на предприятиях различных отраслей и организационно-правовых форм), для измерения данной составляющей воспользуемся показателем экономической добавленной стоимости EVA (Economic Value Added), предложенной Джоэлом Стерном и Беннетом Стюартом [4]. Показатель EVA представляет собой оценку приращения стоимости предприятия за определенный период, т.е. стоимость компании равна сумме инвестированного капитала и приведенной стоимости экономической прибыли:

Стоимость компании = IC + PV(EVA),

где IC – инвестированный капитал,

PV (EVA) – приведенная стоимость прогнозируемой экономической прибыли.

Выбор данного показателя обусловлен тем, что он характеризует целый ряд аспектов деятельности предприятия (в том числе рентабельность, конкурентоспособность, устойчивость развития, инвестиционную привлекательность и т.д.). Помимо этого, показатель EVA, в отличие от учетной прибыли, отражает в себе затраты на привлечение и обслуживание собственного капитала. Применение подхода EVA дополняет применение DCF-подхода, в том числе из-за широкой области применения (применим для всех предприятий вне зависимости от организационно-правовой формы).

Еще одним преимуществом объединения DCF-подхода и оценки экономической добавленной стоимости является то, что применение только первого из них сопряжено с рядом аспектов: трудности прогнозирования, статичность оценки [5].

Существует ряд методик расчета экономической добавленной стоимости. При оценке сбалансированности стратегии выберем формулу расчета, включающую в себя показатель ROCE (рентабельность инвестированного капитала). Данная формула расчета основана на утверждении, что предприятие увеличивает свою стоимость только в том случае, когда достигнутые показатели рентабельности инвестированного капитала выше цены привлекаемого капитала. Отметим, что в разных источниках видны различия в применении данной методики. Так, по мнению одних источников, под задействованным капиталом понимаются только собственные оборотные средства (как следствие, показатели ROCE и ROIC не тождественны), в других показатели CE (capital employed) и IC (invested capital) идентичны. При оценке соответствия инновационной инвестиционной стратегии критериям сбалансированности примем данную точку зрения.

Воспользуемся следующим вариантом расчета показателя EVA:

EVA = IC*(ROIC – WACC),

где ROIC – рентабельность инвестированного капитала, %,

WACC – средневзвешенная стоимость капитала, %.

Показатель EVA помимо количественной характеристики стоимости предприятия дает оценку и принимаемым управленческим решениям, поскольку отрицательное значение EVA свидетельствует об уменьшении капитала предприятия, неверном выборе альтернатив вложения инвестиционных ресурсов. При этом инвестированный капитал состоит из привлеченных и собственных источников:

IC = S + D,

где S – сумма вложений в инвестиции, финансируемые за счет собственных источников;

D – сумма вложений в инвестиции, финансируемые за счет привлеченных источников.

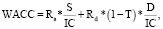

Каждый из этих источников финансирования инвестиций характеризуется своей доходностью, которая учитывается при определении средневзвешенной стоимости капитала:

где Rs – доходность собственного капитала, %;

Rd – доходность привлеченного капитала, %;

T – ставка налога на прибыль, % (учёт налогового щита).

Таким образом, показатель экономической добавленной стоимости можно представить следующим образом:

EVA = ROIC*IC – RS*S – RD*D*(1 – T).

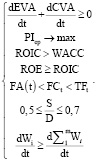

Реализация инновационно-инвестиционной стратегии должна обеспечивать прирост стоимости предприятия, т.е. математически это можно отобразить как дифференциал функции экономической добавленной стоимости с учетом обязательного условия неотрицательности. Для расчета прогнозных значений прироста стоимости компании на основе генерируемых потоков, дополним оценку стоимости показателем CVA – добавленная стоимость потока денежных средств, предложенным Е. Оттосоном и Ф. Вейссенриедером [6]. Его расчёт проводится не на основе данных отчётности предприятия, а позволяет спрогнозировать стоимость предприятия в долгосрочной перспективе. Способ расчета CVA близок к EVA с единственным различием – в основе расчета заложен дисконтируемый поток денежных средств.

CVAi = OCFi – OCFDi,

где OCFi – операционный денежный поток предприятия;

OCFDi – поток, требуемый для обеспечения инвестиционных потребностей предприятия.

Необходимо отметить, что поскольку структура источников финансирования инновационно-инвестиционной деятельности неоднородна (включает в себя как собственные, так и заемные средства), может сложиться ситуация, когда рентабельность всего вложенного капитала выше его средневзвешенной стоимости. Однако при этом основная часть доходности может приходиться на сторонних инвесторов (например, банковские структуры). Сбалансированная инновационно-инвестиционная стратегия должна отвечать требованиям собственников о высокой доходности вложенного ими капитала, т.е. доходность собственников предприятия должна быть не ниже доходности других инвесторов:

ROE ≥ ROIC.

2. Финансовая устойчивость предприятия. При осуществлении активной инвестиционной программы существенно возрастает потребность в инвестиционных ресурсах (при этом может произойти повышение доли заемных источников в общей структуре финансирования). Все предприятия, в том числе высокомаржинальных отраслей, при реализации инновационно-инвестиционной стратегии обязаны обеспечивать покрытие затрат с учетом высокой неопределенности инновационной деятельности. Инновационно-инвестиционной стратегией должны быть предусмотрены сохранение и обеспечение финансовой устойчивости предприятия, минимизация риска неплатежеспособности.

Финансовая устойчивость предприятия определяется как способность компенсировать затраты текущей деятельности и сохранять эту возможность на протяжении горизонта стратегического планирования. При этом ограничивающим условием является непревышение величины финансовых ресурсов суммой затрат (как по инвестиционному, так и операционному потоку). При соблюдении данного требования предприятие решает следующие задачи:

1) оптимизирует денежные потоки во времени, не допуская кассовых разрывов и признаков банкротства;

2) обеспечивает стабильное соблюдение ковенант, установленных кредитными организациями, что позволяет укрепить имидж предприятия и впоследствии, вместе с ростом объема продаж и прибыльности, увеличить лимиты предоставляемых средств;

3) оптимальная организация денежных потоков позволяет генерировать дополнительный свободный денежный поток, который можно направить как в новые инновационно-инвестиционные проекты, так и на вложения в финансовые активы (в целом диверсифицировать инвестиционный портфель предприятия).

Выбирая диапазон оптимальных значений соотношения собственных и заемных источников будем исходить из концепции финансового левериджа (т.е. оптимального сочетания источников финансирования):

Сбалансированная инновационно-инвестиционная стратегия подразумевает, что расходы, которые предприятие несет при её реализации и осуществлении текущей деятельности, соотносятся с максимально возможной величиной финансовых ресурсов, которые могут быть привлечены:

FA(t) < FCt < TFt,

где TF – суммарная величина финансовых ресурсов, которые могут быть привлечены, которая определяется исходя из объёма финансовых средств, имеющихся у предприятия, финансовых поступлений предприятия с учётом стоимости каждого вида активов;

FA(t) – финансовые поступления предприятия в t-м периоде.

Данное условие является достаточным для сохранения финансовой устойчивости, при этом очевидно, что если сумма расходов не будет превышать величину ежегодных поступлений, то реализация инновационно-инвестиционной стратегии позволит улучшить финансовые возможности предприятия.

3. Доходность инвестиций, соотношение с риском. Каждый из проектов, реализация которых планируется в рамках стратегии, может быть охарактеризован рядом параметров эффективности инвестиций с применение DCF-подхода (чистый дисконтированный доход, индекс рентабельности инвестиций – PI, внутренняя норма доходности – IRR и др.). Принимая высокий риск, с которым сопряжена инновационно-инвестиционная стратегия, инвестор предъявляет соответствующие требования к доходности [7]. Задача определения приоритетности инновационно-инвестиционных проектов, включаемых в стратегию, требует выполнения ряда условий, в том числе

IRRcp ≥ WACC.

Средняя внутренняя норма доходности портфеля проектов должна обеспечивать существенный запас устойчивости к рискам, а также включать в себя существенную надбавку за риск – получение сверхприбыли пионера для наступательной инновационно-инвестиционной стратегии или высокой нормы прибыли раннего реципиента при защитной стратегии.

При этом проекты следует отбирать таким образом, чтобы средневзвешенный индекс рентабельности был как можно больше (отбор наиболее доходных проектов). При таких условиях выполняется принцип максимизации выигрыша и по первому критерию сбалансированности.

PIcp → max.

Оценив риски, с которыми сопряжены предполагаемые проекты, мы получаем значение планируемой доходности портфеля. Подставив данное значение в расчет добавленной стоимости денежного потока для каждого проекта (путем расчета средневзвешенной стоимости капитала), получим прогнозируемое значение прироста стоимости компании в результате осуществления стратегии.

4. Развитие предприятия относительно рынка. В том случае, когда предприятием выбрана стратегия развития, роста или стабильности, т.е. предприятие остается в бизнесе, одной из ключевых задач остается обеспечение устойчивых конкурентных позиций. Соответственно, характеристика сбалансированной инновационно-инвестиционной стратегии должна включать в себя компоненту, отражающую относительные изменения показателей предприятия относительно рынка.

При стратегии стабильности доля рынка предприятия планируется на стабильном уровне, при стратегиях роста и развития – темпы роста реализации предприятия должны опережать темпы роста емкости рынка. Тогда данный критерий оценим через долю рынка, занимаемую предприятием:

где Wi – выручка предприятия в i-й год,

m – число предприятий, действующих на рынке.

Описанный подход справедлив для существующих рынков. Однако при оценке развития предприятия относительно рынка необходимо учесть также выручку от реализации нового, инновационного продукта. В данном случае при оценке проектов принимаем, что темп роста выручки по инновационному проекту должен составлять не менее 15 % ежегодно, что соответствует темпам изменения емкости быстрорастущих рынков.

Подытоживая рассмотренные ранее аспекты сбалансированности, получаем следующую систему ограничений, накладываемых на инновационно-инвестиционную стратегию:

Выводы

Предложенная система критериев сбалансированности позволяет обосновать выбор проектов, включаемых в инновационно-инвестиционную стратегию, исходя из их количественных характеристик. Данная система критериев сбалансированности включает в себя систему ограничений, связанных с текущей устойчивостью и обеспечением достижения стратегических задач инновационно-инвестиционной деятельности компании, построена на основе объединения DCF-подхода, показателя экономической добавленной стоимости EVA, показателя добавленной стоимости денежного потока CVA.

Применение на предприятии данного управленческого инструментария позволит сформировать портфель, который обеспечит максимальную доходность в период стратегирования, в том числе с учетом уже начатых к моменту принятия решения проектов. Следовательно, инновационно-инвестиционная стратегия, разработанная с учётом данной системы критериев, обеспечит собственникам предприятия рост его стоимости, а предприятию в целом – конкурентоспособность и финансовую устойчивость в долгосрочной перспективе.