Алюминиевая отрасль играет ключевую роль в металлургии легких металлов. Сегодня развитие алюминиевого производства – это одна из стратегических задач России. В «Стратегии развития цветной металлургии России на 2014–2020 гг. и на перспективу до 2030 года» (Приказ Минпромторга России от 05.05.2014 № 839) к 2030 г. запланирован рост производства и экспорта алюминия порядка 30 %. В других странах мира алюминиевое производство также является одним из приоритетных направлений [1]. В этой связи важным является понимание существующих тенденций на рынке алюминия.

Цель исследования: выявление основных перспектив развития алюминиевого производства в России.

Материалы и методы исследования

Материалами для исследования послужили данные статистики и результаты различных аналитических исследований. В рамках исследования осуществлен сбор статистических данных, их группировка и обработка.

Результаты исследования и их обсуждение

С учетом открытости экономической системы России следует понимать, что на перспективы дальнейшего развития алюминиевого производств страны значительное влияние оказывают мировые тенденции этого рынка. В этой связи отмечается, что на мировой арене наблюдается устойчивый спрос на алюминий и по предварительным оценкам экспертов прирост производства в 2017 г. по сравнению с 2016 г. составил 9 % (рис. 1).

Рис. 1. Баланс спроса и предложения на рынке алюминия, млн т. Источник: Аналитическое исследование ТАЛКО [2]

Таблица 1

Структура производства алюминия по регионам мира

|

Регион мира |

Значение показателя, млн т |

Доля, 2017, % |

Темп роста (2017–2016), % |

|||||||

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|||

|

Африка |

1,7 |

1,8 |

1,6 |

1,8 |

1,7 |

1,7 |

1,7 |

1,7 |

2,7 |

99,2 |

|

Северная Америка |

4,7 |

5,0 |

4,9 |

4,9 |

4,6 |

4,5 |

4,0 |

3,9 |

6,2 |

98,1 |

|

Южная Америка |

2,3 |

2,2 |

2,1 |

1,9 |

1,5 |

1,3 |

1,4 |

1,4 |

2,2 |

101,2 |

|

Азия (без Китая) |

5,2 |

6,0 |

6,2 |

6,3 |

7,3 |

8,1 |

8,6 |

9,1 |

14,3 |

105,3 |

|

Европа |

8,1 |

8,3 |

7,9 |

7,6 |

7,4 |

7,6 |

7,8 |

7,8 |

12,3 |

99,9 |

|

Австралия и Океания |

2,3 |

2,3 |

2,2 |

2,1 |

2,0 |

2,0 |

2,0 |

1,8 |

2,9 |

92,2 |

|

Китай |

16,1 |

20,1 |

23,5 |

26,5 |

28,3 |

31,7 |

32,6 |

35,9 |

56,6 |

110 |

|

Оценочный не зарегистрированный |

0,7 |

0,6 |

0,8 |

1,1 |

1,1 |

1,1 |

1,8 |

1,8 |

2,8 |

100 |

|

Всего производство |

41,2 |

46,3 |

49,2 |

52,3 |

53,9 |

57,9 |

59,9 |

63,4 |

100,0 |

105,8 |

Примечание. Источник: Результаты исследований [2; 4; 5].

При этом в структуре производства алюминия в мире лидирующие позиции занимает Китай, который продолжает укреплять свои позиции и на долю которого в 2017 г. пришлось 57 % (35,9 млн т) (табл. 1). На фоне Китая Россия производит порядка 3,6–3,8 млн т алюминия в год, что в 2017 г. составило около 6 % [3].

Основной объем алюминия в России производит группа компаний РУСАЛ, которая на сегодняшний день является одним из крупнейших производителей первичного алюминия в мире [5]. Одновременно, следует отметить, что значительную конкуренцию РУСАЛу в последние годы составили компании Китая, в том числе China Hongqiao Group Ltd. [6; 7].

Одновременно следует отметить тенденции к развитию рынка алюминия из вторичного сырья. Такие тенденции сопряжены как с потребностями экономического развития, так и с потребностями экологической безопасности и ограниченностью первичного сырья для изготовления алюминия, в связи с чем многие исследователи и эксперты рынка указывают на необходимость поиска источников вторичного сырья металла и увеличения доли вторичного алюминия в общей структуре его производства [8–10]. В частности, отмечается, что по оценкам экспертов при существующем уровне потребления разведанных запасов бокситов (основного сырья для производства первичного алюминия) хватит примерно на 80–100 лет, а при растущих темпах потребления и вовсе на 20 лет [11].

Среди крупнейших производителей алюминия из вторичного сырья необходимо выделить такие компании, как Novelis и Aleris (Америка), Rexam (Великобритания), Constellium и SAPA, которые также производят такие виды продукции из алюминия, как банки, фасадные материалы, кузовные части автомобилей, упаковочные материалы и прочие виды продукции [12].

Также отмечено, что в последнее время среди компаний-производителей первичного алюминия наметилась тенденция к развитию собственных направлений по производству вторичного сырья. Среди зарубежных компаний возможно отметить следующие: «Alcoa» (США) и «Hydro» (Норвегия). Российский производитель алюминия – компания РУСАЛ, являющийся крупнейшим мировым производителем алюминия, также развивает алюминиевое производство в данном сегменте [12].

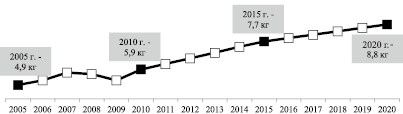

По итогам 2015 г. среднедушевое потребление алюминия в мире оценивается в 7,7 кг. По прогнозам аналитиков к 2020 г. данный показатель достигнет 9 кг (рис. 2) .

Рис. 2. Динамика среднедушевого потребления первичного алюминия [13]

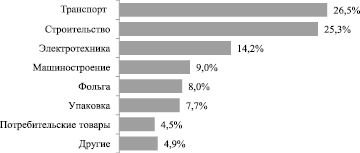

Рис. 3. Структура мирового использования алюминия по отраслям, 2015 г. [13]

Высокий уровень среднедушевого потребления алюминия наблюдается в странах, в которых развито автомобилестроение, а именно:

– Германия и Южная Корея – потребление более 26 кг в год;

– США, Швеция, Япония, ОАЭ, Китай – потребление около 15–16 кг в год.

Значительный рост объемов производства алюминия и его потребления перерабатывающими предприятиями отмечается в Китае. Предложение на рынке алюминия в стране полностью покрывает спрос, активно наращивается экспорт алюминиевых полуфабрикатов, развивается конкуренция на глобальном рынке с западными компаниями.

Второе и третье место по объемам потребления алюминия занимают рынки Европы и США. В США рынок алюминия продолжает показывать одни из самых высоких темпов ежегодного роста потребления металла за счет высоких темпов развития транспортостроения, расширения использования алюминия в строительстве и электротехнике.

Япония представляет крупный рынок по импорту первичного металла, а также алюминиевого лома и вторичного алюминиевого сплава.

Кроме того, отмечается ускоренный рост потребления алюминия в развивающихся странах Юго-Восточной Азии.

Рост потребления алюминия происходит на фоне глобальной урбанизации и индустриализации. В целом в мире в настоящее время наибольший объем потребления приходится на транспортостроение – более 26 % всего мирового использования этого металла. При этом более высокий уровень потребления характерен для наиболее развитых мировых экономик. Например, в Южной Корее на транспорт приходится более 33 % потребления алюминия, в странах Западной Европы – более 38 %, в США – более 40 %, в Японии – более 45 % (рис. 3).

Россия занимает значительное место на мировом алюминиевом рынке. Прежде всего, Россия – это крупный производитель алюминия, и на нее приходится значительный объем мирового экспорта этого металла. Вместе с тем в стране потребляются значительные объемы как самого металла, так и готовых изделий из него. Будучи крупным производителем алюминия и изделий из него, Россия также является крупным потребителем новых технологий и нового оборудования в сфере производства алюминия и продукции из него.

Среди преимуществ алюминиевой промышленности России возможно отметить нижеуказанные:

– сравнительно низкие цены на электроэнергию;

– близость гидроэлектростанций к электролизным производствам;

– обеспеченность квалифицированными кадрами.

Недостатками российской алюминиевой промышленности являются:

– незавершенность процесса интеграции по вертикально-технологическому принципу;

– недостаточность собственного сырья;

– неразвитость производства алюминиевых сплавов и изделий из вторичного сырья;

– недостаточно развитый внутренний рынок;

– уровнь экологической безопасности производства, не обеспечивающий общемировые потребности в снижении уровня экологической нагрузки на окружающую среду.

Анализ импорта России по группе товаров «алюминий и изделия из него» показал отрицательную динамику роста импорта изделий из алюминия в 2017 г. по сравнению с 2015 и 2016 гг., тогда как одним из приоритетных направлений развития алюминиевого производства в стране является снижение доли импорта и наращивание импортозамещения алюминиевой продукции в стране (табл. 2). Однако следует отметить, что за первые три квартала 2018 г. наблюдается снижение импорта алюминиевой продукции по сравнению с аналогичным периодом 2017 г. на 18 %.

Из общего объема импортируемой алюминиевой продукции наибольшая доля (по 10–12 %) приходится на следующие виды изделий: прутки и профили алюминиевые; сантехническое оборудование из алюминия, изделия кухонные и для быта из алюминия. В структуре импорта по странам (товаров из группы «алюминий и изделия из него») на первом месте находится Китай (28–30 %), второе место разделили Германия и Казахстан, на которые приходится по 11–12 %.

В отношении экспорта отмечено, что, несмотря на его рост в 2017 г. по сравнению с 2016 в денежном выражении, в количественном выражении наблюдается снижение объемов экспорта алюминиевой продукции на 1 %. Однако, по сравнению с 2015 г., рост экспорта алюминия в 2017 г. составил 516 тыс. т ( или 14 %) (табл. 2).

Таблица 2

Динамика экспорта и импорта России по группе товаров «алюминий и изделия из него»

|

Период |

Экспорт |

Импорт |

||||||

|

млрд долл. США |

темп роста, % |

тыс. т |

темп роста, % |

млрд долл. США |

темп роста, % |

тыс. т |

темп роста, % |

|

|

2015 |

6,87 |

– |

3718 |

– |

1,02 |

– |

257 |

– |

|

2016 |

6,76 |

98 |

4256 |

114 |

0,91 |

89 |

249 |

97 |

|

2017 |

7,96 |

118 |

4234 |

99 |

1,18 |

130 |

279 |

112 |

|

1–3 кв. 2017 |

5,41 |

– |

2937 |

– |

0,86 |

– |

208 |

– |

|

1–3 кв. 2018 |

5,61 |

104 |

2818 |

96 |

0,77 |

90 |

171 |

82 |

Примечание. Источник: данные аналитического сайта Ru-Stat.com.

Основная доля экспортируемого алюминия (около 85 %) приходится на алюминий необработанный. Из готовых изделий из алюминия в большей степени экспортируются следующие виды продукции: проволока алюминиевая и плиты, листы, полосы или ленты алюминиевые толщиной более 0,2 мм. На каждый из этих видов изделий приходится около 4 %. В структуре экспорта по странам на первом месте находится США (около 23 %), на втором месте Турция, Япония и Нидерланды (по 11–14 %).

Как уже было указано ранее, крупнейшим производителем алюминия в России является группа компаний РУСАЛ. В частности, в эту группу входят следующие компании [14]:

– Кандалакшский алюминиевый завод.Производственная мощность – 76 тыс. т в год. Производственные технологии: технология Содерберга (самообжигаемые аноды). Основной потребитель: предприятия электротехнической отрасли;

– Новокузнецкий алюминиевый завод. Производственная мощность – 215 тыс. т в год. Производственные технологии: технология Содерберга (самообжигаемые аноды). Потребители: компании авиационной, автомобильной, строительной, электротехнической отраслей (изначальное предназначение – изготовление военной авиационной техники);

– Иркутский алюминиевый завод. Производственная мощность – 400 тыс. т в год. Производственные технологии: технология Содерберга (самообжигаемые аноды); технология обожженных анодов (5 серия электролиза). Потребители: компании авиационной, строительной, упаковочной и электротехнической отраслей;

– Саяногорский алюминиевый завод. Производственная мощность – 542 тыс. т в год. Производственные технологии: электролизеры С-175, 255, 280, РА-300, 400; технология обожженных анодов. Потребители: компании авиационной, автомобильной, транспортной, строительной, электротехнической отраслей, промышленные организации листового проката;

– Красноярский алюминиевый завод. Производственная мощность – около 1 млн т в год. Производственные технологии: технология Содерберга (использование сухого анода); экологический Содерберг. Является единственным в России и СНГ заводом, изготавливающим алюминий высокой чистоты.

Основной мировой тенденцией развития алюминиевого производства является модернизация производства и внедрение передовых технологий производства, дающих возможность получать изделия, отвечающие требованиям рынка. В России ведется работа по совершенствованию технологии Содерберга в тесном сотрудничестве с научно-техническими центрами. Компания РУСАЛ в сотрудничестве с крупнейшими заводами мира с 2004 г. реализует программу модернизации производства за счет внедрения новых моделей электролизеров (РА-300 и РА-400), позволяющих освоить технологию «сухого» анода. Вместе с тем применение указанного оборудования позволяет снизить уровень загрязнений окружающей среды. Так, в Республике Хакасия снижение выброса вредных веществ составило порядка 50 % [14].

Другой перспективной инновационной технологией, внедряемой российскими алюминиевыми производителями, является технология обожженных анодов. Концепция обожженных анодов была принята в качестве основной еще в середине 2000-х гг. руководством холдинга СУАЛ (в настоящее время РУСАЛ). Данная технология является более дорогой по сравнению с электролизерами Содерберга. Вместе с тем, по сравнению с электролизерами, она является более производительной и более экологобезопасной.

Экологичность производства является важным требованием в развитии промышленности и зависит от таких факторов, как применяемые технологии, состояние используемого оборудования, квалификация и дисциплина обслуживающего персонала.

На предприятиях алюминиевой промышленности России в последние годы реализован ряд технических мероприятий [15]:

– внедрение новой передовой технологии – электролиз алюминия на электролизерах с обожженными анодами (Саянский, Уральский, Волховский, Красноярский, Надвоицкий заводы);

– модернизация электролизеров с самообжигающими анодами – совершенствование технологии производства и качества анодной массы (переход на сухую массу);

– автоматизация питания глиноземом и фторсолями, оснащение современными газоочистными установками (Братский, Красноярский, Богословский, Иркутский, Новокузнецкий, Кандалакшский заводы);

– модернизация газоочистных устройств, модернизация и замена на новые шламовых полей.

Кроме того, еще одной проблемой алюминиевого производства является его энергоемкость. Доля затрат на электроэнергию при производстве алюминия уже доходит до 35 % и составляет свыше 1900 долл/т [16]. В этой связи развитие новых технологий алюминиевого производства требуется не только для повышения экологической безопасности, но и для снижения энергопотребления, а соответственно, снижения себестоимости алюминия, производимого в России.

Также, рассматривая вопрос экологической безопасности алюминиевого производства следует задеть проблему дорогостоящего и экологически вредного захоронения отходов глиноземного производства – красного шлама [16]. В этой связи немаловажным является развитие и совершенствование методов их переработки.

Выводы

Подводя итоги, возможно обозначить следующие основные перспективы развития алюминиевого производства в России:

– рост объемов реализации алюминиевой продукции как на внутреннем, так и на внешнем рынке, связанный с общемировой тенденцией роста объемов потребления алюминия;

– наращивание объемов производства изделий, являющихся результатом глубокой переработки алюминия, повышая тем самым валовую добавленную стоимость производства страны и способствуя реализации программы импортозамещения;

– наращивание производства алюминия из вторичного сырья и поиска источников вторичного сырья с целью снижения риска прекращения алюминиевого производства в результате исчерпания первичного сырья для его изготовления;

– разработка и внедрение новых технологий по производству алюминия и изделий из него, способствующих снижению энергопотребления и экологической нагрузки на окружающую среду.

Россия среди мировых конкурентов обладает высоким потенциалом роста и развития. При этом основные возможности повышения конкурентоспособности сопряжены с наметившимся курсом предприятий страны, производящих алюминий, на обновление имеющегося оборудования и совершенствование технологий электролиза.

Исследование выполнено при поддержке Красноярского краевого фонда науки в рамках реализации проекта: «Определение потенциала развития высокотехнологичных производств по глубокой переработке алюминия в рамках «Технологической долины» для формирования добавленной стоимости региона».