Одной из декларируемых, ключевых по приоритетности задач любого государства является всемерное повышение уровня благосостояния и качества жизни населения. По словам Президента РФ В.В. Путина: «Роль, позиции государства в современном мире определяют не только и не столько природные ресурсы, производственные мощности, – я говорил уже об этом, – а прежде всего люди, условия для развития, самореализации, творчества каждого человека. Поэтому в основе всего лежит сбережение народа России и благополучие наших граждан. Именно здесь нам нужно совершить решительный прорыв» [1].

С экономической точки зрения гражданин может более полно удовлетворить свои потребности лишь в том случае, когда соответствующий этому рост расходов будет сопровождаться пропорциональным увеличением доходов. Анализируя факторы, оказывающие максимальное влияние на динамику уровня реальных располагаемых доходов населения, особо можно выявить следующие: падение темпов экономического роста, зачастую нестабильный курс рубля и повышение уровня цен. Ввиду отсутствия повышения доходов, необходимых для полного удовлетворения возрастающих потребностей населения, приобретает особую актуальность вопрос о поиске дополнительного источника денежных ресурсов. Одним из наиболее простых и легких способов повышения покупательной способности населения является потребительское кредитование, активно приобретающее популярность в нашей стране. К маю 2019 г. 42 % граждан имеют два и более оформленных кредита, причем в финансово-кредитных учреждениях в среднем на одного заемщика приходится 1,74 договора займа и 1,43 – в микрофинансовых организациях [2; 3]. Данные цифры подтверждают, что население одновременно предпочитает обращаться как в банки, так и в МФО.

Цель исследования: определение факторов возникновения критического уровня риска закредитованности населения в условиях замедления темпов экономического роста и разработка мер демпфирования возникающих угроз перманентного снижения реальных располагаемых доходов граждан РФ.

Материалы и методы исследования

Базовой основой исследования послужили аналитические и статистические материалы, данные профильных федеральных ведомств, фундаментальные и актуализированные материалы права. При проведении исследования были использованы следующие методы: квалиметрический, сравнения, синтеза, графического и количественного анализа.

Результаты исследования и их обсуждение

С ростом количества выдаваемых зай- мов возникает проблема закредитованности населения, которой в последнее время уделяется особое внимание. Так, глава Министерства экономического развития РФ Максим Орешкин в своем выступлении на Петербургском экономическом форуме, прошедшем в начале июня 2019 г., подчеркнул, что ежегодный рост потребительского кредитования составил 30 %, хотя при этом темпы роста доходов населения значительно отстают, а также обращает внимание, что 2 % ВВП созданы за счет необеспеченных кредитов [4]. Такие данные статистики свидетельствуют о необходимости принятия срочных мер во избежание наступления рецессии экономики к 2021 г. [5].

В ответ на неутешительный прогноз министра с оппозиционным мнением выступила глава Центробанка Эльвира Набиуллина. С точки зрения регулятора, рост потребительского кредитования обусловлен низким уровнем доходов населения, ввиду чего люди вынуждены прибегать к помощи кредитно-финансовых организаций. К тому же глава ЦБ подчеркивает, что нивелирование данной угрозы возможно за счет роста занятости населения. В то же время соотношение долга домохозяйств и внутреннего валового продукта в России не является критическим, так как аналогичные показатели в других странах составили 14 %. (За первое полугодие 2019 г. процент соотношения долга домохозяйств к объему ВВП России, по оценкам авторов, был равен 12,64 %). Глава Центробанка убеждена, что риски финансовой нестабильности отсутствуют [4].

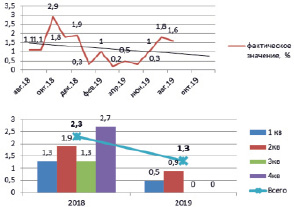

В настоящее время экономика России действительно демонстрирует повышательный тренд объемов ВВП, однако стоит отметить, что симметрично с понижением прогнозных значений (крупнейших мировых и национальных аналитических центров) наблюдается фактическое замедление темпов роста рассматриваемого показателя. За период с 2012 по 2018 г. данные статистики подтверждают совокупный рост ВВП в текущих ценах на 52,4 %, но при этом ежегодный прирост являлся незначительным, не более 2,3 % [5]. За последний год ежемесячные показатели темпа прироста ВВП находятся в пределах от 0,2 до 2,9 % и имеют понижательный тренд, что подтверждает прогноз социально-экономического развития России до 2024 г., по данным которого экономический рост в текущем году по первоначальной оценке должен был достигнуть 2,2 %, но в связи с неоднократным понижением этого значения министерством экономического развития итоговая расчётная величина прироста составила 1,3 процентных пункта (рис. 1). Именно этот факт подчеркнул в своем докладе Максим Орешкин, что явно свидетельствует о реальных рисках возможного вступления экономики страны в стадию рецессии. Однако начиная с 2020 г. прогнозируется повышение уровня ВВП, и к 2024 г. он должен достичь уже 3,3 % при условии увеличения доли инвестиций в основной капитал до 25 % и поддержании темпов роста промышленного производства на уровне 1,8–3,3 % [6].

Рис. 1. Темп прироста ВВП по оценке Министерства экономического развития, % к соответствующему периоду прошлого года [7]

Таблица 1

Уровень инфляции по месяцам, % [8]

|

Год |

янв |

фев |

мар |

апр |

май |

июн |

июл |

авг |

сен |

окт |

ноя |

дек |

Всего |

|

2019 |

1,01 |

0,44 |

0,32 |

0,29 |

0,34 |

0,04 |

0,2 |

–0,24 |

–0,2 |

3,95 |

|||

|

2018 |

0,31 |

0,21 |

0,29 |

0,38 |

0,38 |

0,49 |

0,27 |

0,01 |

0,16 |

0,35 |

0,5 |

0,84 |

4,27 |

|

2017 |

0,62 |

0,22 |

0,13 |

0,33 |

0,37 |

0,61 |

0,07 |

–0,54 |

–0,15 |

0,2 |

0,22 |

0,42 |

2,52 |

|

2016 |

0,96 |

0,63 |

0,46 |

0,44 |

0,41 |

0,36 |

0,54 |

0,01 |

0,17 |

0,43 |

0,44 |

0,4 |

5,38 |

|

2015 |

3,85 |

2,22 |

1,21 |

0,46 |

0,35 |

0,19 |

0,8 |

0,35 |

0,57 |

0,74 |

0,75 |

0,77 |

12,91 |

|

2014 |

0,59 |

0,7 |

1,02 |

0,9 |

0,9 |

0,62 |

0,49 |

0,24 |

0,65 |

0,82 |

1,28 |

2,62 |

11,36 |

|

2013 |

0,97 |

0,56 |

0,34 |

0,51 |

0,66 |

0,42 |

0,82 |

0,14 |

0,21 |

0,57 |

0,56 |

0,51 |

6,45 |

|

2012 |

0,5 |

0,37 |

0,58 |

0,31 |

0,52 |

0,89 |

1,23 |

0,1 |

0,55 |

0,46 |

0,34 |

0,54 |

6,58 |

В то же время экономический рост непосредственно характеризуется расширением совокупного продукта, производство и распределение которого обусловлено обслуживанием эквивалентным объемом денежной массы. Наблюдется высокая корреляция между низкими темпами прироста объемов ВВП, приращением денежного агрегата в обращении и роста уровня инфляции (Прогнозируется в текущем году в объеме 3,95 % (табл. 1)).

Рассматривая практику увеличения номинальных доходов населения в целях снижения социальной напряженности при отсутствии соответствующего роста совокупного продукта, необходимо отметить, что при достижении рыночного равновесия спроса и предложения вызванное повышение цен неизбежно приведет к усилению динамики (интенсификации) инфляционных процессов. Но данные действия по раскручиванию ценовой «спирали» несовместимы с проводимой политикой ЦБ по таргетированию инфляции с целевым показателем 4 % [9]. Контроль регулятора за величиной денежной массы с целью демпфирования угрозы ее необеспеченного роста также во многом нивелирует возможности значительного увеличения номинальных доходов населения.

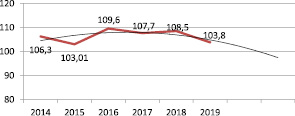

Наблюдается замедление темпов роста номинальных доходов, при этом по оценке экспертов данная динамика в основном обеспечена за счет легализации доходов населения, их выхода из теневого сектора благодаря действиям Федеральной налоговой службы (рис. 2). В 2016 и 2018 гг. зафиксированы максимальные темпы роста 109,6 % и 108,5 % соответственно, однако такое увеличение доходных статей граждан во многом обусловлено единоразовыми и целевыми выплатами из средств федерального бюджета.

Рис. 2. Темпы роста номинальных доходов населения, % к предыдущему периоду [10]

Таблица 2

Стоимость фиксированного набора потребительских товаров и услуг, руб. [10]

|

Год |

дек. 15 |

дек. 16 |

дек. 17 |

дек. 18 |

2019 (прогноз) |

2020 (прогноз) |

2021 (прогноз) |

|

Стоимость фиксированного набора потребительских товаров и услуг, руб. |

13 404,32 |

14 212,11 |

14 789,42 |

15 467,92 |

16 456,72 |

17 281,84 |

18 106,96 |

Таблица 3

Расходы домашних хозяйств на оплату жилья и коммунальных услуг, руб. в месяц [10]

|

Год |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Многоквартирные дома |

4385 |

4398,4 |

4533,8 |

4637,3 |

4711,75 |

4800,98 |

4890,21 |

|

Индивидуальные дома |

1768 |

1905,9 |

1998,5 |

2089,2 |

2204,5 |

2310,12 |

2415,74 |

Несмотря на относительно сохраняющуюся положительную динамику изменения номинальных доходов населения, не менее быстрыми темпами растут их расходы. Без учета возрастающих потребностей граждан стоимость фиксированного набора необходимых товаров и услуг также продолжает увеличиваться с каждым годом, что накопительным итогом с 2015 по 2018 г. составило 15,4 % прироста, а с учетом построенного прогноза может достигнуть к 2021 г. 35,1 % (табл. 2). Наряду с увеличением цен продолжают расти расходы на оплату жилья и коммунальные услуги, при этом рост наблюдается среди населения, проживающего как в многоквартирных, так и в частных домах (табл. 3). В связи с изменением налогового режима по НДС с 2019 г. до 20 % повышательный тренд сохранится. Однако при этом Минэкономразвития в целях нивелирования отрицательного эффекта роста ставки НДС предложил сохранить прежний уровень годового повышения тарифов в размере 4 % за счет проведения индексации в 2 этапа: с января 2019 на 1,7 % и с июля на 2,4 % [3].

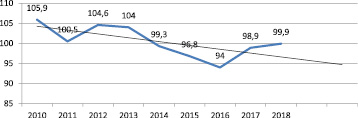

В силу недостаточного роста номинальных доходов граждан и опережающих темпов роста расходов отсутствует почва для повышения благосостояния, позитивной динамики реальных располагаемых доходов населения и в целом покупательной способности. За период с 2012 по 2013 г. наблюдается увеличение показателя реальных доходов населения, однако уже с 2014 г. отмечается непрерывное снижение значений показателя и в ближайшем будущем не ожидается позитивного изменения направления тренда (рис. 3). В сложившейся ситуации люди начинают активно пользоваться услугами кредитно-финансовых организаций. Такое поведение граждан подтверждает мнение Эльвиры Набиуллиной о том, что рост потребительского кредитования неразрывно связан с низким уровнем доходов населения [4]. Однако интересен тот факт, что с изменением методики расчета показатели квартальных реальных располагаемых доходов растут (II кв. 2019 – 113,8 %), а в годовом выражении Всемирный банк вновь понижает прогноз роста ВВП России с 1,2 % до 1 % [11]. В связи с чем действенность и состоятельность новой методики можно будет адекватно оценить только на базе достаточно пролонгированного временного периода.

Рис. 3. Рост реальных располагаемых доходов населения, % к предыдущему периоду [10]

Таблица 4

Величина прожиточного минимума, руб. [10]

|

Величина прожиточного минимума, руб. |

|||

|

Дети |

Пенсионеры |

Трудоспособное население |

|

|

IV кв. 2012 |

6 432 |

5 281 |

7 263 |

|

IV кв. 2013 |

7 021 |

6 023 |

7 896 |

|

IV кв. 2014 |

7 899 |

6 785 |

8 885 |

|

IV кв. 2015 |

9 197 |

7 781 |

10 187 |

|

IV кв. 2016 |

9 434 |

8 000 |

10 466 |

|

IV кв. 2017 |

9 603 |

8 078 |

10 573 |

|

IV кв. 2018 |

9 950 |

8 464 |

11 069 |

|

II кв. 2019 |

11 004 |

9 236 |

12 130 |

При условии недостаточности денежных средств для полного обеспечения потребностей, проблема решается следующим способом: либо сокращением потребления, либо поиском дополнительного источника дохода. В связи с тем, что необходимые затраты на неотложные нужды постоянно растут в ценовом выражении (табл. 4), свернуть потребление становится невозможным. Таким образом, единственным способом поддержания достойного уровня жизни в условиях снижающихся реальных располагаемых доходов является поиск получения дополнительного источника финансовых активов.

В первую очередь таким источником для населения являются его собственные сбережения. Известно, что 2014 г. был одним из самых трудных периодов для финансовой стабильности граждан, резкое повышение уровня цен, рост процентной ставки по кредитам, девальвация рубля ограничивало их покупательную способность. В связи с чем начинается активный рост использования сбережений населения, чем объясняется величина годового прироста на практически минимальном уровне в объеме 0,3 % (табл. 5). В дальнейших периодах ситуация улучшилась, однако к концу 2018 г. прирост показателя снизился в 7,8 раз по сравнению с 2015 г. При этом доля доходов, направленная на покупку товаров и оплату услуг, обязательных платежей, взносов и прочих расходов, наоборот увеличивается. Анализируя данную динамику, можно утверждать, что значение агрегированного показателя материального положения населения снижается, и сбережения как один из способов дополнительного получения денежных ресурсов исчерпывают себя.

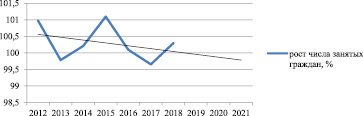

За последние 7 лет число занятых граждан имело тенденцию разнонаправленных и скачкообразных изменений. Так, в период с 2012 по 2013, а также с 2015 по 2017 г. наблюдается резкое снижение данной величины. И только в 2014 и 2018 гг. показатель демонстрирует незначительный рост, максимальное значение которого составило 101,09 %. Однако общий нисходящий тренд сохраняется и согласно прогнозу будет продолжаться до 2021 г. (рис. 4). Отсюда можно сделать вывод, что дополнительное трудоустройство не может быть гарантированным источником повышения номинального дохода.

Таблица 5

Структура использования денежных доходов населения Российской Федерации [10]

|

Всего использовано доходов, % |

в том числе в процентах |

||||

|

Покупка товаров и оплата услуг |

Оплата обязательных платежей, взносов и прочие расходы |

Прирост (+), уменьшение (–) сбережений населения |

Прирост (+), уменьшение (–) наличных денег на руках в рублях и иностранной валюте в рублевом эквиваленте |

||

|

2013 |

100,0 |

80,8 |

14,8 |

3,8 |

0,6 |

|

2014 |

100,0 |

82,0 |

15,3 |

0,3 |

2,4 |

|

2015 |

100,0 |

77,2 |

13,7 |

10,1 |

–1,0 |

|

2016 |

100,0 |

77,5 |

13,8 |

6,6 |

2,1 |

|

2017 |

100,0 |

79,5 |

13,7 |

4,6 |

2,2 |

|

2018 |

100,0 |

81,7 |

14,6 |

1,3 |

2,4 |

|

1 кв. 2019 |

100,0 |

86,7 |

15,0 |

–0,2 |

–1,5 |

|

2 кв. 2019 |

100,0 |

80,5 |

14,3 |

4,0 |

1,2 |

Рис. 4. Динамика изменения числа занятых граждан [10]

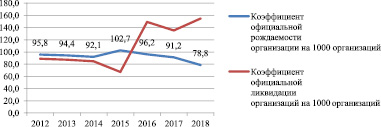

Рис. 5. Динамика изменения числа зарегистрированных организаций [10]

К тому же стоит отметить, что уровень бизнес-активности населения значительно снижается. Показатели ликвидации организаций с 2015 г. начинают активно повышаться, и за этот год коэффициент вырос с 67,4 % до 149,2 %, а к 2018 г. уже составил 154,8 %. При этом диаметрально противоположная ситуация наблюдается по коэффициенту официальной рождаемости организаций. В период с 2015 по 2018 г. величина падения показателя изменилась на 23,9 процентных пункта, ввиду чего к 2018 г. рост составил 78,8 % (рис. 5). Такая динамика показывает низкий уровень толерантности граждан к риску, а также отсутствие выбора траектории предпринимательства с целью получения дополнительного дохода.

Еще одним способом набирающим популярность в последнее время является оказание каких-либо услуг физическим и юридическим лицам, в качестве самозанятых. На сегодняшний день доля самозанятых в общем числе трудоустроенных граждан составляет 22,4 %, из них набольшую долю занимают лица, занятые в торговле и строительстве (10 %), 7 % оказывают услуги в сфере недвижимости и репетиторства, а также россияне активно осуществляют деятельность по ремонту автомобильного транспорта (6 %), частному извозу (5 %) и ремонту компьютерной и бытовой техники (5 %). Но при этом 64,1 % из них официально не зарегистрированы [12]. С 2019 г. вступил в силу пилотный проект по регистрации самозанятых лиц в Москве, Татарстане, Московской и Калужской областях. По оценкам некоторых специалистов в 2019 г. наблюдается взрывной рост по данной категории граждан до 200 тыс. чел. [12]. Основным мотивом регистрации является легитимность осуществления предпринимательской деятельности в изменившемся правовом поле. Тем не менее даже эта цифра составляет 0,27 % от численности экономически активного населения России на февраль 2019 г. Минэкономразвития отмечает, что легализация деятельности самозанятых граждан позволит увеличить количество предпринимателей на 2,4 млн чел., в связи с чем разработало законопроект об оказании государственной поддержки данным гражданам наряду с малым и средним бизнесом [12]. Однако первый вице-премьер, министр финансов Антон Силуанов обращает внимание на то, что данный эксперимент может быть удачным только при определении перечня профессий, относящихся к категории самозанятых, иначе в противном случае возможно наступление массового ухода от налогов. На сегодняшний день уже существуют примеры, подтверждающие такие опасения, так как предприятия начинают принимать на работу сотрудников в качестве самозанятых, тем самым уходят от уплаты социальных взносов [3].

Таким образом, население затрудняется в выборе пути повышения благосостояния, ввиду чего наблюдается снижение индекса потребительской уверенности (табл. 6). Стремление увеличить свои номинальные доходы за счёт дополнительного трудоустройства или осуществления предпринимательской деятельности не всегда гарантированно приводит к ожидаемым результатам по причинам невостребованности рынка в дополнительных трудовых ресурсах, недостаточного уровня квалификации специалистов, высоких предпринимательских рисков. Ввиду чего люди вынуждены прибегать к помощи кредитно-финасовых организаций в целях получения одного из самых лёгких, доступных и быстрых источников получения денежных средств – кредита.

Таблица 6

Индекс потребительской уверенности [10]

|

IV кв. 2012 |

IV кв. 2013 |

IV кв. 2014 |

IV кв. 2015 |

IV кв. 2016 |

IV кв. 2017 |

IV кв. 2018 |

II кв. 2019 |

|

|

Всего |

–8 |

–11 |

–18 |

–26 |

–18 |

–11 |

–17 |

–15 |

|

в том числе |

||||||||

|

мужчины |

–7 |

–11 |

–17 |

–26 |

–17 |

–9 |

–15 |

–14 |

|

женщины |

–9 |

–11 |

–18 |

–27 |

–19 |

–11 |

–18 |

–15 |

|

до 30 лет |

–2 |

–5 |

–14 |

–21 |

–12 |

–6 |

–9 |

–10 |

|

30-49 лет |

–7 |

–10 |

–17 |

–27 |

–17 |

–11 |

–17 |

–15 |

|

старше 50 лет |

–13 |

–15 |

–20 |

–28 |

–21 |

–12 |

–19 |

–16 |

В связи с ухудшающимся материальным положением потребителей меняется и целевая направленность кредитов. В последнее время все большая доля заемщиков отказывается от совершения крупных покупок и при этом наблюдается рост займов, оформляемых в целях удовлетворения потребностей первой необходимости, а именно для поддержания достойного уровня жизни и обеспечения комфортных условий проживания. Однако отмечается, что уже в июле 2019 г. не только замедлились темпы роста потребительского кредитования на отметке 1,2 % против 2 % в апреле, но и возросла востребованность крупных кредитов. Данные изменения регулятор называет результатом проводимой им политики по стимулированию ипотечного кредитования и по сдерживанию выдачи необеспеченных кредитов [4; 13].

Виду высокого уровня обслуживания основного долга заемщики часто прибегают к возможности рефинансирования в целях погашения ранее оформленных долговых обязательств. Таким образом, граждане, попадая в так называемую «кредитную ловушку», вынуждены большую часть своих доходов направлять на уплату процента по кредиту, и, как следствие, такое поведение становится фактором возрастания просроченных кредитов, что снижает покупательную способность граждан и впоследствии может стать предпосылкой к сужению внутреннего спроса [5].

ЦБ продолжает активно отслеживать динамику показателей задолженности, ввиду чего с 1 октября ввел дополнительные меры, ограничивающие необеспеченное потребительское кредитование за счет регулирования показателя долговой нагрузки, что вызывает необходимое увеличение отчислений в обязательное резервирование. В связи с чем в августе и сентябре началась «гонка» банков за клиентами, чтобы успеть до вступления в силу новых норм сформировать годовой кредитный портфель. Так, к примеру, клиентам Сбербанка с 6 августа по 30 сентября была действительна ставка 11,4 % для необеспеченных займов. Среди других розничных банков наблюдается идентичная ситуация: ВТБ установил от 11,9 % на кредиты в сумме от 100 тыс. руб. до 699 тыс. руб. и от 11,1 % – 1,5 млн руб. до 5 млн руб. В Газпромбанке в августе было отмечено, что ставка достигала 9,8 % [4]. Данное поведение банков может привести к усугублению показателей просроченных обязательств, так как только за август 2019 г. было выдано потребительских кредитов на сумму 1 229 017 млн руб. [9].

К тому же регулятор выступил с предложением о возможности расширения его полномочий, а именно разрешение на применение прямых мер по регулированию закредитованности населения в виде запрета выдачи кредита при определённых ограничивающих условиях или использование количественного лимита по объёму выдаваемых заёмных средств [4]. Однако действия регулятора могут неоднозначно повлиять на поведение заемщиков. Сложность перекредитования непосредственно приводит к ускорению роста просроченных кредитов, ввиду чего граждане все чаще начинают прибегать к процедуре банкротства. Возрастающий риск неплатежей усиливается проводимой в настоящее время политикой Минэкономразвития, защищающей интересы должников. В Правительстве разрабатывается проект по обеспечению неприкосновенности минимальных доходов должника, в соответствии с которым взыскания с граждан ограничиваются прожиточным минимумом, необходимым для обеспечения потребностей первой необходимости. Данная ситуация усугубляется агрессивной рекламой списания долгов и применением мер по упрощению процедуры банкротства. По заявлению Максима Орешкина, Министерство готовит ряд предложений по снижению судебных расходов на реализацию процедуры банкротства для физических лиц. По его словам 200 тыс. руб. является неподъемной суммой для большей части должников, поэтому Министерство предлагает сократить стоимость до 10 тыс. руб. [14]. Оказание поддержки должникам со стороны государства является социально оправданным шагом, однако рассматриваемые меры стимулируют риски роста закредитованности населения и увеличения числа банкротств. Процедура личного банкротства вступила в силу с 2015 г. и на сегодняшний день 140,9 тысяч граждан воспользовались данной возможностью, при этом в текущем году на 100 тыс. чел., приходится 84 банкрота [4]. В данных условиях возникает угроза финансовой устойчивости банковской структуры, что дезавуирует усилия регулятора по стабилизации системы. (Так, количество отозванных лицензий составило в 2015 г. – 92, в 2016 – 97, в 2017 – 51, в 2018 – 66) [15].

Выводы

Вероятно, что в будущем кредитный рынок на применение названных ограничительных мер отреагирует диаметрально противоположно ожиданиям регулятора. Люди, попадая в «кредитную ловушку», теряют свою покупательную способность, а также под воздействием ЦБ РФ снижается общее число кредитов, выдаваемых для потребительских нужд, что приведет к недостатку как собственных, так и заемных средств граждан, в связи с чем произойдет сужение внутреннего спроса. Такие последствия влекут за собой сокращение объемов совокупного продукта, а также снижение темпов экономического роста в целом, так как несформировавшийся спрос на отечественную продукцию конечного потребления внутри страны, не сможет быть восполнен на внешнем рынке ввиду ее неполной конкурентоспособности. Таким образом, угроза сужения совокупного спроса является одной из главных предпосылок к рецессии экономики России.

Излишние меры прямого регулирования ЦБ РФ могут усугубить сложившуюся ситуацию на кредитном рынке и стать одним из факторов не только дестабилизации банковской системы, но и замедления экономического роста, что в конечном итоге может привести к стагнации или даже рецессии экономики страны. Ввиду чего следует сделать основной уклон на применение мер косвенного воздействия, особенно характерных для рыночного механизма. К тому же стоит провести корректировку по применению процедуры личного банкротства, в связи с чем необходимо проанализировать практику правоприменения и внести соответствующие поправки для недопустимости проведения процедуры банкротства как стимула возникновения необеспеченных кредитов и расширения количества неплатежеспособности заемщиков. В то же время следует применить регулятивные меры для ограничения практики агрессивной рекламы по предоставлению юридической помощи для обнуления кредитных обязательств по инициативе заемщика.

Для предоставления возможности населению использовать иные способы получения дополнительного дохода, наряду с ограничительными мерами воздействия требуется провести инфраструктурные изменения национальной экономики с целью создания новых рабочих мест, интенсифицировать практику переобучения и повышения квалификации граждан путем принятия соответствующих федеральных программ, а также усилить меры государственной поддержки самозанятых с одновременным повышением уровня легитимности данной сферы деятельности.