В современных экономических исследованиях уровень конкуренции рассматривается как один из важнейших драйверов экономического роста товарных рынков, а ее качество – как стратегический приоритет развития национальной экономики [1]. Однако большинство рынков отраслей тяжелой промышленности являются рынками с ограниченной конкуренцией. Отсюда становится актуальным вопрос о том, насколько велика степень ограниченности конкуренции на традиционных промышленных рынках.

Цель работы: провести эмпирический анализ уровня ограниченности конкуренции на традиционных промышленных рынках РФ и установить ее фактическое состояние. Объектом исследования выступают товарные рынки секторов машиностроения и металлообработки. Важность исследуемых рынков для национальной и мировой экономической системы трудно переоценить. В целом доля производства продукции промышленного назначения в ВВП России составляет 26 %, тогда как в мировом – 30 %.

Логика исследования включает в себя следующие этапы:

1) оценка общего состояния и тенденция развития традиционных промышленных рынков РФ;

2) оценка показателей рыночной власти и финансовой результативности промышленных рынков РФ;

3) оценка показателей концентрации промышленных рынков РФ;

4) интерпретация результатов.

Материалы и методы исследования

При проведении исследования использовались методы системного анализа и синтеза, а также факторный, кластерный и статистический анализ. В качестве исходных материалов были использованы статистические данные, представленные Федеральной службой государственной статистики, а также базы данных «СПАРК-Интерфакс».

Результаты исследования и их обсуждение

Руководствуясь классификатором ОКВЭД, можно выделить 5 укрупненных видов деятельности добывающей промышленности, 24 – обрабатывающей промышленности, и сопутствующие виды деятельности (энергообеспечение, водоснабжение и др.). Согласно данным Росстата, рынки обрабатывающей промышленности составляют 72,7 % от общего объема производства, тогда как рынки добывающей – только 27,3 %. Объемы производства распределены крайне неравномерно.

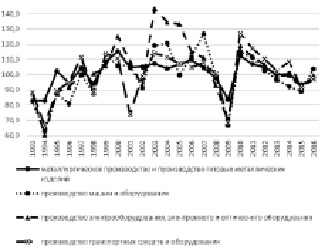

В пятерку крупнейших отраслей промышленности входят производство пищевых продуктов, металлургическое и химическое производство. Так, к примеру, рынки металлов занимают 10 % от объемов производства всей промышленности РФ, а рынки химических продуктов – 5,2 %. Наблюдаемый рост промышленных рынков металлургии связан с их стабильностью [2] и увеличивающимся потреблением выпускаемой продукции [3]. Тем не менее существует ряд факторов, ограничивающих их рост. Прежде всего, такими факторами являются высокий уровень энергозатратности, фактическое отсутствие вспомогательной инфраструктуры и социальная нагрузка [4]. Кроме того, ряд исследователей в качествве сдерживающих факторов выделяют также низкий уровень спроса на российские товары исследуемых рынков на мировой арене, падение цен на эту продукцию, высокие удельные расходы сырья и материальных ресурсов [5]. Все эти и множество других факторов негативно сказались на темпах развития рынков данной отрасли, что видно на рисунке. В отличие от металлургии, рынки тяжелого машиностроения занимают всего 2,16 % от всей промышленности России. Тем не менее индексы производства у отраслей машиностроения имеют тенденцию спада, что обусловлено отставанием в энергетической области, низкой рентабельностью и низкой загрузки производственных мощностей на предприятиях машиностроения [6].

Индекс производства обрабатывающих отраслей промышленности (металлургия, машиностроение, приборостроение)

Вторым этапом исследования является оценка показателей финансовой результативности и рыночной власти на промышленных рынках. В качестве основных показателей финансовой результативности выбраны валовая рентабельность и емкость рынка. В теории промышленных рынков выделяют три основных прямых показателя рыночной власти: индекс Бэйна, Тобина и Лернера [7]. В качестве показателя уровня рыночной власти был выбран индекс Бэйна, что обуславливается наличием соответствующих исходных данных. Табл. 1 содержит в себе показатели для некоторого набора рынков отраслей металлургии и машиностроения.

Таблица 1

Показатели финансовой результативности рынков металлургии и машиностроения

|

Промышленный рынок |

Емкость рынка, млн руб. |

Рентабельность по валовой прибыли |

Индекс Бэйна |

|

Чугун, сталь и ферросплавы |

1 992 611,8 |

24,80 % |

0,36 |

|

Стальные трубы, полые профили и фитинги |

598 654,0 |

22,69 % |

0,55 |

|

Драгоценные металлы |

60 639,6 |

15,93 % |

0,20 |

|

Алюминий |

469 788,7 |

11,63 % |

0,35 |

|

Свинец, цинк и олово |

47 309,5 |

21,49 % |

0,63 |

|

Медь |

267 723,2 |

20,70 % |

6,35 |

|

Строительные металлические конструкции |

426 423,0 |

14,05 % |

10,22 |

|

Механическая обработка металлических изделий |

204 080,1 |

18,27 % |

1,40 |

|

Инструмент |

27 651,1 |

21,55 % |

1,46 |

|

Электродвигатели, электрогенераторы и трансформаторы |

129 896,4 |

18,88 % |

0,48 |

|

Двигатели и турбины (кроме авиационных, автомобильных и мотоциклетных двигателей) |

127 773,7 |

14,07 % |

0,19 |

|

Гидравлическое и пневматическое силовое оборудование |

66 568,9 |

22,63 % |

5,33 |

|

Промышленное холодильное и вентиляционное оборудование |

149 445,6 |

19,02 % |

1,70 |

|

Машины и оборудование для сельского и лесного хозяйства |

138 492,1 |

11,14 % |

0,63 |

|

Металлообрабатывающее оборудование |

29 684,5 |

16,80 % |

2,81 |

|

Машины и оборудование для металлургии |

23 871,4 |

18,96 % |

1,03 |

|

Машины и оборудование для добычи полезных ископаемых и строительства |

125 802,7 |

16,79 % |

0,76 |

26,8 % всей выручки рынков металлургии и машиностроения имеет рынок чугуна, стали и ферросплавов. Валовая рентабельность большей части рынков металлургии и машиностроения варьируется в интервале от 15 до 25 %, в независимости от показателя рыночной власти. Тем не менее можно отметить, что из всех рынков металлургии только медный имеет уровень коэффициент Бэйна выше 1. Среди рынков производства металлических изделий и машиностроения таких гораздо больше.

Третьим этапом исследования степени ограниченности конкуренции является анализ промышленной концентрации. В качестве показателей, характеризующих степень концентрированности рыночной структуры, выбраны однодольный индекс концентрации (CR1), индекс Холла-Тайдмана (HT), Херфиндаля-Хиршмана (HHI), а также количество фирм на рынке (K).

Все рынки черной и цветной металлургии имеют крайне высокий уровень концентрации, что обусловлено наличием на каждом из них лидирующих компаний, доля которых варьируется от 20 до 75 % (табл. 2). Рынки машиностроения и металлической продукции характеризуются дифференциацией по уровню концентрации. Среди наиболее концентрированных рынков можно выделить рынки паровых котлов, оружия и боеприпасов, металлических бочек, волоконно-оптических кабелей, двигателей и турбин, а также рынок машиностроения для переработки пластмасс и резины. Такой спектр обусловлен высокой ресурсоемкостью вышеназванных рынков.

Завершающий этап исследования – оценка рыночных структур, согласно типологии, представленной в работе [8], с применением инструментария кластерного анализа. По итогам расчетов, кластеры получились неравномерными. Так, в первый кластер вошло 19 промышленных рынков (45,24 %), в четвертый – 12 промышленных рынков (28,57 %), во втором кластере оказалось 5 рынков (11,9 %), а в третьем и пятом всего по 3 рынка (по 7,14 %). Распределение по кластерам, а также центроиды представлены в табл. 3.

Таблица 2

Показатели промышленной концентрации рынков металлургии и машиностроения

|

Промышленный рынок |

K |

CR1 |

HT |

HHT |

|

Чугун, сталь и ферросплавы |

1000 |

0,170 |

0,0582 |

969,879 |

|

Стальные трубы, полые профили и фитинги |

441 |

0,192 |

0,0707 |

1010,491 |

|

Драгоценные металлы |

826 |

0,257 |

0,0291 |

1112,734 |

|

Алюминий |

355 |

0,174 |

0,0636 |

848,829 |

|

Свинец, цинк и олово |

79 |

0,495 |

0,1845 |

2797,978 |

|

Медь |

91 |

0,514 |

0,1658 |

2900,441 |

|

Механическая обработка металлических изделий |

5303 |

0,099 |

0,0024 |

220,893 |

|

Инструмент |

771 |

0,043 |

0,0098 |

143,452 |

|

Гидравлическое и пневматическое силовое оборудование |

1002 |

0,088 |

0,0127 |

318,111 |

|

Подшипники, зубчатые передачи, элементы механических передач и приводов |

355 |

0,168 |

0,0347 |

620,681 |

|

Подъемно-транспортное оборудование |

1346 |

0,210 |

0,0101 |

896,000 |

|

Промышленное холодильное и вентиляционное оборудование |

1939 |

0,104 |

0,0075 |

212,023 |

|

Машины и оборудование для сельского и лесного хозяйства |

885 |

0,254 |

0,0225 |

913,084 |

|

Металлообрабатывающее оборудование |

841 |

0,082 |

0,0135 |

251,628 |

|

Станки для обработки камня и дерева |

174 |

0,139 |

0,0313 |

429,878 |

|

Машины и оборудование для металлургии |

243 |

0,190 |

0,0610 |

876,055 |

|

Машины и оборудование для добычи полезных ископаемых и строительства |

1180 |

0,055 |

0,0112 |

201,085 |

Таблица 3

Результаты кластерного анализа

|

Кластер |

Количество рынков |

Процент |

HHI |

CR1 |

Норма входа |

Норма проникновения |

|

1 |

19 |

45,24 |

879,384 |

0,187 |

0,0266 |

0,0031 |

|

2 |

5 |

11,9 |

3686,33 |

0,488 |

0,0396 |

0,0004 |

|

3 |

3 |

7,14 |

6443,13 |

0,7923 |

0,0563 |

0,0003 |

|

4 |

12 |

28,57 |

763,79 |

0,1603 |

0,1082 |

0,0133 |

|

5 |

3 |

7,14 |

453,062 |

0,114 |

0,1813 |

0,0296 |

Таблица 4

Интерпретация результатов кластерного анализа

|

Кластер |

Группа |

Промышленные рынки |

Характеристика |

|

1 |

Рынки монополистической конкуренции |

гидравлического и пневматического, металлообрабатывающего, промышленного холодильного и вентиляционного оборудования, электродвигателей, генераторов и трансформаторов, распределительной и регулирующей электрической аппаратуры, проводов и кабелей, кранов и клапанов, подшипников |

Достаточно низкая степень рыночной концентрации, отсутствие явной доминирующей фирмы и низкие барьеры входа на рынок |

|

2 |

Олигополии |

прутков, изделий холодной штамповки, проволоки, свинца, цинка и олова, меди, ядерного топлива, электроустановочных изделий |

Высокая степень концентрации (HHI > 2500), высокие отраслевые барьеры |

|

3 |

Квазиконкурентные рынки |

железа, железных труб, штрипса, драгоценных металлов, алюминия, кабелей, двигателей и турбин, насосов и компрессоров, камер и печей, подъемно-транспортного оборудования, оборудования для металлургии, сельского и лесного хозяйства, производства бумаги и картона |

Высокий уровень концентрации (900 < HHI < 1500), умеренная доля крупнейшей фирмы (15 % > CR1 > 25 %), относительно легкий вход на рынок |

|

4 |

Рынки с доминирующей фирмой |

цветных металлов (прочих), оборудования для обработки резины и пластмасс |

Высокий уровень концентрации (HHI > 5000), высокие отраслевые барьеры, высокая доля крупнейшей фирмы (CR1 > 60 %) |

Стоит отметить, что представленное деление на кластеры является в определенной степени условным, так как анализировался только один период. Однако в рамках предложенного подхода представляется возможность проводить экспресс-тесты на уровень конкуренции и конкурентоспособности конкретного промышленного рынка. Характеристика исследуемых рынков представлена в табл. 4.

Выводы

По полученным результатам был сделан вывод о том, что большая часть промышленных рынков имеют структуру работающей конкуренции. Таким образом, результатом исследования стала комплексная оценка уровня конкуренции на промышленных рынках РФ.

1) проведена оценка общего состояния промышленных рынков и выявлены тенденции их развития. Показано, что промышленные особенности существенно влияют на экономический рост рынков;

2) проведена оценка показателей финансовой результативности промышленных рынков, в ходе которой выявлен уровень рыночной власти на них. Показано, что в некоторых рыночных структурах уровень рыночной власти прямо пропорционально влияет на показатели эффективности;

3) проведена оценка показателей концентрации промышленных рынков. Выявлено, что наибольший уровень концентрации имеют рынки добывающей, металлургической и химической промышленности. Показано, что львиная доля традиционных промышленных рынков являются квазиконкурентными.

Тем не менее данное исследование не является исчерпывающем. Оно полностью выполнено в русле структурного подхода к оценке уровня конкуренции и практически не учитывает влияния всех заинтересованных сторон. Однако проведенное исследование позволит поднять на более качественный уровень оценку неравенства промышленных рынков, а также поможет выработать более эффективные предложения по конкурентной политике.

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 18-010-01109 «Комплексная оценка институциональной среды инновационной деятельности в России и ее влияния на конкурентоспособность и инновационную активность производственных структур».