Эффективная финансово-производственная деятельность любых коммерческих предприятий и организаций практически невозможна без привлечения заемного капитала. Привлечение заемных средств позволяет существенно расширить объем хозяйственной деятельности коммерческой организации, что позволяет повысить эффективность использования совокупного капитала компании и в конечном итоге оказывает положительное влияние на рыночную капитализацию компании.

Согласно действующему законодательству, заемный капитал в РФ чаще всего состоит из следующих элементов:

– долгосрочные кредиты и займы;

– краткосрочные кредиты и займы;

– облигационные займы;

– различные формы лизинга;

– краткосрочные обязательства.

В основном заемный капитал привлекается на условиях платности и возвратности. За счет этого привлечение заемных ресурсов несет в себе немалые риски. К числу основных рисков можно отнести:

– потерю независимости коммерческой организации;

– снижение финансовых результатов деятельности за счет неэффективного использования заемных ресурсов.

Актуальность представленной работы заключается в том, чтобы с помощью различных методов финансово-экономического анализа оценить целесообразность использования банковского кредита в текущей деятельности коммерческой организации. После проведенных расчетов управленческий аппарат предприятия должен получить достоверную исчерпывающую информацию для расчета эффективности привлечения банковского кредитования (с учетом его текущих параметров) для предприятия. Основываясь на полученных результатах расчетов, принять решение о привлечении или отказе от банковского кредита.

Материалы и методы исследования

Методами исследования, с помощью которых предлагается проводить оценку эффективности, с авторской точки зрения, являются следующие:

– сравнительный анализ показателей чистой прибыли, выручки от продаж и суммы привлеченных кредитов и займов;

– метод операционной прибыли;

– нахождение величины заемного капитала через эффект финансового рычага;

– определение величины заемного капитала через минимизацию совокупных затрат на капитал.

Результаты исследования и их обсуждение

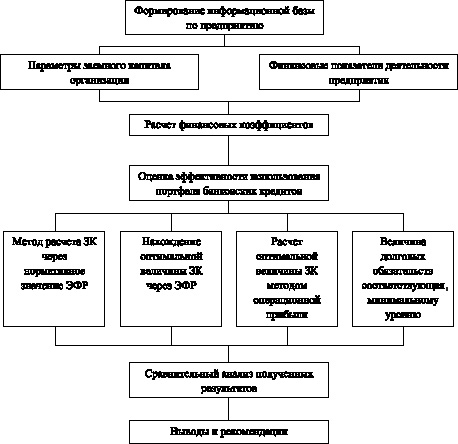

Точной формулы, с помощью которой можно было бы определить оптимальную структуру капитала, не существует. Подход к каждой организации должен быть индивидуальным и учитывать как отраслевую специфику бизнеса, так и стадию развития организации. Исследуя вопрос об эффективности привлечения в финансово-хозяйственной деятельности банковского кредитования в экономической литературе [1–4], авторы исследования предлагают представить процесс получения необходимой оценки в виде алгоритма, представленного на рисунке.

При реализации предложенного авторами алгоритма можно будет оценить эффективность привлечения банковского кредита, так как представляется возможным выделить объект анализа и с достоверной точностью провести сопоставление с приходящимися на них затратами.

Алгоритм исследования

Анализируя доступные результаты финансовых исследований по данной теме [5, 6], авторы отмечают их следующую особенность – анализ проводится по данным годовой отчетности. За такой срок компании могут получить разнонаправленные результаты финансовой деятельности. Вследствие чего для получения реальной картины в представленной работе предлагают обработать данные и представить их в разрезе каждого квартала в течение одного календарного года. Такая постановка вопроса поможет дать адекватную оценку эффективности решения о необходимости привлечения заемных средств. С авторской точки зрения такая оценка в первую очередь необходима для малых и средних предприятий.

К информационной базе оценки эффективности привлечения банковского кредита для финансирования текущей деятельности предприятия можно отнести следующие показатели:

– величину взятых организацией заемных средств в виде долгосрочных и краткосрочных займов и кредитов;

– параметры полученных кредитов (процентные ставки и сроки);

– поквартальная выручка от продажи товаров;

– полученную чистую прибыль организации (в разрезе каждого квартала);

– расчетные показатели, сформированные на основе финансовой информации.

В качестве объекта исследования в работе выступает ООО «Электрика» (условное название). Данная коммерческая организация ведет свою хозяйственную деятельность на территории г. Красноярска и Красноярского края. Информационная база результатов финансово-хозяйственной деятельности предприятия в 2018 г. для проведения оценки представлена в табл. 1.

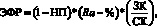

Согласно мнению российских ученых и практиков оптимальная величина эффекта финансового рычага принимает значение в диапазоне от 0,33 до 0,5 [7, с. 217; 8].

Если принять нормативное значение эффекта финансового рычага за граничные значения диапазона, а сумму заемного капитала за неизвестную величину, то по формуле можно рассчитать размер допустимого долга в 2018 г. Полученные результаты расчетов представлены в табл. 2.

где ЭФР – эффект финансового рычага;

НП – налог на прибыль;

Ra – рентабельность активов;

% – процентная ставка по полученным кредитным ресурсам;

ЗК – заемный капитал;

СК – собственный капитал.

Таблица 1

Данные о деятельности ООО «Электрика» за 2018 г. (руб.)

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

|

Общая сумма займов и кредитов с учетом % (руб.) |

19406748,5 |

17578586,1 |

18890802,7 |

26135939,9 |

|

Выручка от продаж (руб.) |

14288000 |

21820300 |

24667700 |

21857700 |

|

Чистая прибыль (руб.) |

–2453000 |

686200 |

2315500 |

2601100 |

|

Рентабельность собственного капитала, % |

1,75 |

–0,96 |

1,45 |

0,62 |

|

Рентабельность активов, % |

–5 |

1 |

4 |

5 |

|

Прибыль до вычета процентов и налогов (EBIT), руб. |

72437 |

1625754 |

2162704 |

2538942 |

|

Долг и проценты, подлежащие уплате (DP), руб. |

1877740 |

1877740 |

3682804 |

1760021 |

|

Процентная ставка по полученным кредитным ресурсам, (расчетная величина), % |

11,32 |

11,43 |

9,36 |

9,13 |

Таблица 2

Результаты расчета оптимальной величины заемного капитала в 2018 г. по нормативному значению

|

№ п/п |

Наименование показателя |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

1 |

Заемный капитал, руб. |

18872600 |

17090200 |

18458800 |

25552800 |

|

2 |

Эффект финансового рычага |

2,36 |

3,01 |

–1,21 |

–0,65 |

|

3 |

Нормативная величина эффекта финансового рычага (вариант 1) |

0,33 |

|||

|

4 |

Расчетная величина заемного капитала, руб. (вариант 1) |

2162126 |

3300826 |

–14125293 |

–30060337 |

|

5 |

Нормативная величина эффекта финансового рычага (вариант 2) |

0,5 |

|||

|

6 |

Расчетная величина заемного капитала, руб. (вариант 2) |

–14990142 |

–23455204 |

–45632502 |

–59261883 |

Таблица 3

Результаты определения оптимальной величины заемного капитала (руб.)

|

Наименование показателя |

1 квартал 2018 |

2 квартал 2018 |

3 квартал 2018 |

4 квартал 2018 |

|

Заемный капитал фактический |

18872600 |

17090200 |

18458800 |

25552800 |

|

Заемный капитал оптимальный |

274559 |

–276095 |

–4673172 |

–519443 |

Таблица 4

Результаты определения допустимого уровня долга в структуре капитала

|

№ п/п |

Показатель |

1 квартал 2018 |

2 квартал 2018 |

3 квартал 2018 |

4 квартал 2018 |

|

1 |

Прибыль до вычета процентов и налогов (EBIT), руб. |

72437 |

1625754 |

2162704 |

2538942 |

|

2 |

Долг и проценты, подлежащие уплате (DP), руб. |

1877740 |

1877740 |

3682804 |

1760021 |

|

3 |

t – критерий Стьюдента |

–0,314974 |

–0,255994 |

–1,919487 |

–0,147507 |

|

4 |

Вероятность банкротства, % |

100 % |

100 % |

75 % |

100 % |

|

5 |

Пороговый уровень банкротства, % |

70 |

|||

|

6 |

Верхняя граница допустимой величины долга, руб. |

497761 |

1581347 |

1193905 |

922427 |

Используя следующий подход, находим оптимальную величину заемного капитала через экстремумы функции эффекта финансового рычага, где в качестве неизвестной переменной принимаем значение заемного капитала. При этом необходимо расписать Ra, через соотношение, где фигурирует величина заемного капитала. Полученные результаты в виде сравнения с фактической величиной заемного капитала представлены в табл. 3.

Как видно из показателей, представленных в таблице, величина имеющегося заемного капитала значительно превышает его рассчитанное оптимальное значение.

Количественную оценку оптимальной структуры капитала можно определить при помощи метода операционной прибыли, который направлен на определение допустимого уровня долга в структуре капитала.

Банкротство в данном случае можно рассматривать в виде выражения, которое описывает неспособность компании осуществлять текущие выплаты по долгам. Формально условие банкротства выглядит следующим образом:

EBIT < DP,

где DP – debt payment;

EBIT – earnings before interest & tax.

Предположим, что операционная прибыль (EBIT) нормально распределена и не зависит от структуры капитала. Она определяется внешними по отношению к рассматриваемой проблеме факторами, вытекающими из деятельности организации: технологией, эффективностью использования ресурсов, маркетингом, конъюнктурой рынка и т.д. Тогда можно построить статистический показатель, имеющий в своей основе распределение Стьюдента (t) с (n – 1) степенями свободы, которое имеет следующий вид:

где σ – дисперсия прибыли.

Рассчитав значение статистического показателя из таблиц распределения Стьюдента, нужно определить вероятность наступления банкротства, а затем сопоставить с пороговым значением [9, с. 34–38].

В свою очередь вычислить верхнюю границу допустимой величины долга можно, если построить алгоритм расчетов и оттолкнуться от порогового значения вероятности банкротства. Полученные результаты приведены в табл. 4.

Так как при данном размере долга вероятность банкротства (от 75 % до 100 %) за анализируемый период с 1 квартала по 3 квартал 2018 г. выше введенного ограничения в 70 % (пороговое значение, подобранное под таблицу распределения Стьюдента с определенным шагом), то финансовый рычаг следует снизить, таким образом, чтобы имеющаяся доля заемных средств в структуре капитала была допустима.

Таблица 5

Средневзвешенные затраты на капитал и ожидаемая прибыль

|

№ п/п |

Показатель |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

|

1 |

Затраты на собственный капитал |

0,65 |

0,29 |

0,66 |

0,02 |

|

2 |

Цена заемного капитала (расчётная величина), % |

11,32 |

11,43 |

9,36 |

9,13 |

|

3 |

Стоимость средневзвешенного капитала, % |

–62,66 % |

17,53 |

59,15 |

66,45 |

|

4 |

Безрисковая ставка*, % |

7,25 |

7,25 |

7,5 |

7,75 |

|

5 |

Величина долговых обязательств, соответствующая минимальному уровню совокупных затрат на капитал |

–4368353 |

1189951 |

9329403 |

14624626 |

Примечание. * В качестве безрисковой ставки принята ставка рефинансирования ЦБ РФ на конец рассматриваемого периода [10].

Таблица 6

Сравнение полученных результатов (руб.)

|

Номер квартала 2018 г. |

Фактическая величина заемного капитала (ЗК) |

Расчетные показатели |

||||

|

Величина ЗК через нормативное значение ЭФР |

Оптимальная величины ЗК через экстремум функции ЭФР |

Верхняя граница допустимой величины долга |

Величина долговых обязательств, соответствующая минимальному уровню совокупных затрат на капитал |

|||

|

Норматив –0,33 |

Норматив 0,5 |

|||||

|

1 |

18872600 |

2162126 |

–14990142 |

274559 |

497761 |

–4368353 |

|

2 |

17090200 |

3300826 |

–23455204 |

–276095 |

1581347 |

1189951 |

|

3 |

18458800 |

–14125293 |

–45632502 |

–4673172 |

1193905 |

9329403 |

|

4 |

25552800 |

–30060337 |

–59261883 |

–519443 |

922427 |

14624626 |

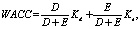

Также для количественной оценки структуры капитала и создания модели его оптимальной структуры можно использовать метод затрат на капитал. Основная идея метода заключается в минимизации совокупных затрат на капитал (WACC). Совокупные затраты на капитал рассчитываются как средневзвешенная величина:

где WACC – средневзвешенные затраты на капитал;

D – долговые обязательства;

E – прибыль от продаж;

Kd – цена заемного капитала;

Ke – затраты на собственный капитал.

Минимальные затраты на капитал для решения данной задачи авторы решили принять равной ставке Центрального Банка Российской Федерации, в табл. 5 также приведена величина долговых обязательств, соответствующая минимизированному уровню совокупных затрат на капитал.

Все полученные результаты расчетов сгруппированы в табл. 6.

Выводы

Как видно из табл. 6, фактическая величина заемного капитала в 2018 г. превышает допустимые значения, рассчитанные различными методиками. Полученные отрицательные значения говорят о том, что организации ООО «Электрика» в сложившейся финансовой ситуации не рекомендуется привлекать банковский кредит. Для исправления данной ситуации в плановом периоде рекомендуется, погасить всю создавшуюся задолженность по имеющимся кредитам и займам.

Библиографическая ссылка

Мартынова Т.А., Еремеев Д.В., Князева И.О. ФИНАНСОВАЯ ОЦЕНКА ЦЕЛЕСООБРАЗНОСТИ ИСПОЛЬЗОВАНИЯ БАНКОВСКОГО КРЕДИТА НА ПРЕДПРИЯТИИ // Фундаментальные исследования. – 2019. – № 11. – С. 100-105;URL: https://fundamental-research.ru/ru/article/view?id=42594 (дата обращения: 19.04.2024).