В последнее десятилетие канал привлечения финансирования с помощью выпуска цифровых финансовых активов составляет конкуренцию традиционным источникам привлечения капитала.

Общемировая тенденция цифровизации финансовых активов не прошла мимо финансового рынка России. В настоящее время 10 операторов информационных систем, в которых осуществляется выпуск цифровых финансовых активов (ЦФА), представлены на финансовом рынке Российской Федерации: «Альфа-Банк», «Мастерчейн», «НРД», «ЦФА Хаб», «Еврофинанс Моснарбанк», «Лайтхаус», «Сбербанк России», «Атомайз», «Токеон» и «СПБ Биржа» [1].

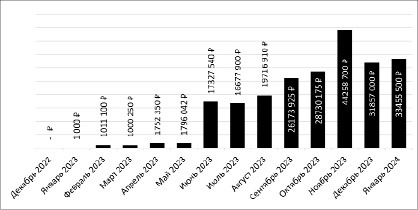

Доступными на российском рынке токенизированными активами являются ЦФА, удостоверяющие денежные требования, и гибридные цифровые финансовые активы. На рис. 1 представлен объем рынка ЦФА в динамике с декабря 2022 г. по январь 2024 г.

Операторы информационных систем и операторы обмена ЦФА представляют собой инфраструктуру рынка ЦФА России.

Операторы информационных систем «сопровождают» ЦФА в течение всего жизненного цикла. ЦФА выпускаются в виде токенов – записей в системе распределенного реестра, которые подтверждают право инвестора на ЦФА.

Рис. 1. Объем рынка ЦФА в России Источник: составлено автором по данным [2]

Каждая сделка исполняется по алгоритму, который гарантирует перевод денежных средств продавцу только после поставки ЦФА покупателю. Центральный контрагент, как и другие посредники, свойственные для «традиционной постторговой цепочки ценности», отсутствует.

Оператор обмена ЦФА представляет собой единую точку доступа, интегрирующую различные платформы операторов информационных систем. В настоящее время лицензию оператора обмена ЦФА имеет только «Московская биржа» [3].

Для расчетов по ЦФА методом Delivery-versus-payment (далее – DVP) требуются условия, позволяющие операторам обмена ЦФА и операторам информационных систем не только обеспечивать поставку ЦФА между сторонами сделок, но и осуществлять встречный перевод денежных средств (расчетных активов). В настоящее время проблема решается с помощью номинальных счетов, которые операторы обмена ЦФА и операторы информационных систем открывают в российских кредитных организациях. Существующий механизм расчетов по ЦФА отличается тем, что для расчетов используются «деньги коммерческих банков». Рисками, связанными с расчетным активом, являются кредитный риск и риск ликвидности. Сбой в функционировании расчетного банка может иметь критические последствия для рынка ЦФА. В этой связи приобретает актуальность проблема оптимизации механизма расчетов по ЦФА.

Цель настоящего исследования заключается в разработке рекомендаций по совершенствованию механизма расчетов по цифровым финансовым активам.

Материалы и методы исследования

В рамках настоящей научной статьи применяются общенаучные методы исследования. Основным методом исследования является метод сравнительного анализа.

Результаты исследования и их обсуждение

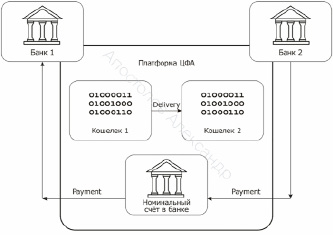

Расчеты с помощью номинального счета

Операторам, не являющимся кредитными организациями, разрешено осуществлять денежные расчеты по сделкам с ЦФА непосредственно на платформе [4, с. 17–18]. Операторы обмена ЦФА и операторы информационных систем могут использовать для расчетов по сделкам номинальные счета. Бенефициарами номинальных счетов операторов являются как лица, выпускающие ЦФА, так и обладатели ЦФА, включая номинальных держателей. Операторы обмена ЦФА и операторы информационных систем также могут быть бенефициарами номинального счета (в целях выполнения отдельных операций) и получают возможность осуществлять расчеты со своими клиентами за оказанные им услуги. На рис. 2 представлена модель организации расчетов по ЦФА с помощью номинального счета.

Операторы, являющиеся кредитными организациями, осуществляют расчеты через расчетные счета, открытые лицам, выпускающим ЦФА, и обладателям ЦФА.

Рис. 2. Модель организации расчетов по ЦФА с помощью номинального счета Источник: составлено автором

Расчеты с помощью цифровой валюты Банка России

В рамках настоящего исследования признается целесообразным организация расчетов по ЦФА с помощью цифрового рубля. При расчетах через номинальные счета, открытые операторами обмена и операторами информационных систем в коммерческих банках, участники рынка ЦФА подвергаются кредитному риску и риску ликвидности расчетного актива. Банкротство коммерческого банка может привести к критическим последствиям для рынка ЦФА. При использовании в качестве расчетного актива цифровой валюты центрального банка системный риск минимизируется.

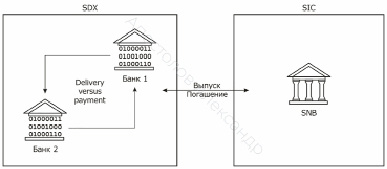

Расчеты с помощью цифровой валюты центрального банка исследовались совместно BIS Innovation Hub, SIX Group и Swiss National Bank при проведении фаз I и II экспериментального проекта Helvetia. В тестовой среде SIX Digital Exchange проводились тестовые выпуски оптовой цифровой валюты центрального банка в швейцарских франках. Эксперименты подтвердили, что для расчетов по токенизированным ценным бумагам может использоваться токенизированная валюта центрального банка. На рис. 3 представлена модель организации расчетов по токенизированным ценным бумагам с помощью цифровой валюты Национального банка Швейцарии.

Рис. 3. Модель организации расчетов по токенизированным активам с помощью цифровой валюты Национального банка Швейцарии Источник: составлено автором по данным [5, с. 13–15]

Экспериментальный проект проводился в едином распределенном реестре (далее – single ledger). Расчеты осуществлялись на атомарной основе (одновременно и мгновенно). При исполнении условий сделок применялись смарт-контракты, которые позволили исключить доверенных посредников и автоматизировать бизнес-процессы. Однако проект выявил многочисленные нормативно-правовые и политические проблемы. Кроме того, по результатам проекта подчеркивалось, что выпуск цифровой валюты центрального банка может привести к некоторой сегментации денежного рынка и негативно сказаться на его эффективности и ликвидности. Расчеты осуществлялись на валовой основе и, следовательно, требовали предварительного финансирования.

В настоящее время в рамках фазы III проекта Helvetia сделки «переводятся» из тестовой среды в продуктивную, делая оптовую цифровую валюту центрального банка доступной для расчетов по реальным сделкам с облигациями. Токенизированные облигации будут рассчитываться против оптовой цифровой валюты центрального банка методом DVP [6].

Если на швейцарском рынке формируется single ledger, то на финансовом рынке России, по всей видимости, будет использоваться cross-ledger. Обеспечение совместимости между распределенными реестрами или организация системы расчетов через кросс-цепные атомарные свопы с использованием хэшированных контрактов временной блокировки (далее – HTLC), по сравнению с выпуском цифрового рубля на нескольких операторах, имеет несколько преимуществ:

− операционные издержки – сравнительно ниже (в том числе издержки контроля расчетов цифровым рублем);

− эффективность управления центральным банком цифровой ликвидностью – сравнительно выше;

− платформа, принадлежащая центральном банку, может быть специально адаптирована к операционным, правовым и политическим требованиям.

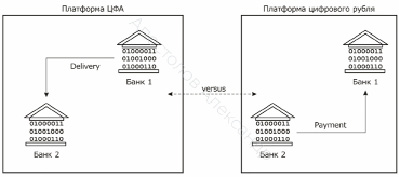

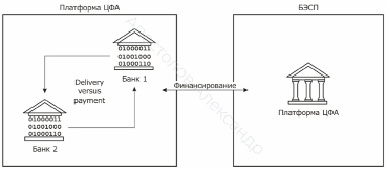

На рис. 4 представлена модель организации расчетов по ЦФА с платформы цифрового рубля.

Определение модели взаимодействия между распределенными реестрами для обеспечения расчетов методом DVP (token-versus-token, TVT) представляет собой одну из ключевых проблем, которую необходимо решить участникам рынка и регулирующим органам. Модель с взаимосвязью представляет собой экстенсивную модель, поскольку для ее организации центральному банку необходимо будет обеспечить совместимость с каждым оператором обмена ЦФА (оператором информационной системы). В то же время при организации расчетов через кросс-цепные атомарные свопы с использованием HTLC мегарегулятору необходимо учитывать асимметричность рисков участников сделки [7, с. 1–2].

Результаты проектов Stella II и Ubin III должны приниматься во внимание. По итогам проекта Stella II констатировалось, что кросс-цепные атомарные свопы способны обеспечить совместимость между распределенными реестрами (как одной, так и различных DLT-платформ) без необходимости соединения между ними [8, с. 3–4]. Результаты проекта Ubin III свидетельствуют о целесообразности внедрения института арбитра для снижения расчетного риска при использовании кросс-цепных атомарных свопов [9, с. 40–44].

Рис. 4. Модель организации расчетов по ЦФА с помощью платформы цифрового рубля Источник: составлено автором

Рис. 5. Модель организации расчетов по ЦФА с помощью БЭСП Источник: составлено автором

Рис. 6. Модель организации расчетов по ЦФА с помощью частных расчетных активов Источник: составлено автором

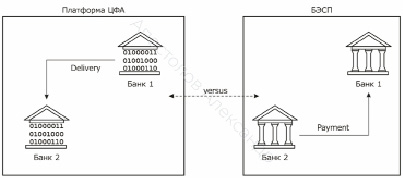

Расчеты с помощью БЭСП

В качестве возможной альтернативы признается целесообразным организация связи между операторами обмена (операторами информационных систем) и системой банковских электронных срочных платежей. На рис. 5 представлена модель организации расчетов по ЦФА с помощью системы валовых расчетов в режиме реального времени.

Решение не только обеспечивает расчеты в «деньгах центрального банка», но и позволяет минимизировать количество изменений в нормативно-правовой среде, а также существующей операционной деятельности. Однако модель «лишается» определенных преимуществ, свойственных технологии распределенного реестра (в частности, ограничивается потенциал смарт-контрактов и атомарных расчетов).

Расчеты с помощью частных расчетных активов

Другой возможной альтернативой является использование при расчетах токенизированных денежных средств коммерческих банков или обеспеченной стабильной криптовалюты. Выпущенные частным образом расчетные активы, такие как стабильная криптовалюта и токенизированные денежные средства коммерческих банков, представляют собой альтернативу цифровому рублю для расчетов по токенизированным активам.

Частные токенизированные денежные средства не являются обязательствами центрального банка и, таким образом, несут кредитный риск и риск ликвидности [10, с. 36]. Однако центральные банки могут поощрять использование частных расчетных активов (например, путем структурирования частных токенов, обеспеченных депозитами до востребования в центральном банке, таким образом, чтобы в случае банкротства эмитента токенизированных денежных средств токены могли иметь профиль риска, сравнимый с профилем риска денежных средств центрального банка [11, с. 10]). На рис. 6 представлена модель организации расчетов по ЦФА с помощью частных расчетных активов.

Заключение

В рамках настоящего исследования разработаны рекомендации по совершенствованию механизма расчетов по цифровым финансовым активам. Модель организации расчетов с помощью платформы цифрового рубля признается перспективным способом организации расчетов по цифровым финансовым активам, поскольку позволяет минимизировать кредитный риск и риск ликвидности расчетного актива. Ключевой проблемой для Банка России является определение модели взаимосвязи между распределенными реестрами для обеспечения расчетов методом DVP (token-versus-token, TVT).

В качестве альтернативных способов организации расчетов по цифровым финансовым активам признаются: 1) модель организации расчетов с помощью системы валовых расчетов в режиме реального времени; 2) модель организации расчетов с помощью частных расчетных активов. Модель организации расчетов с помощью системы валовых расчетов, с одной стороны, это модель расчетов в «деньгах центрального банка», но с другой – решение, ограничивающее потенциал технологии распределенного реестра. Модель организации расчетов с помощью частных расчетных активов, в свою очередь, представляет собой решение, не ограничивающее потенциал технологии распределенного реестра. Однако частные расчетные активы, являясь «деньгами коммерческих банков», несут кредитный риск и риск ликвидности.

Рекомендации по совершенствованию механизма расчетов по цифровым финансовым активам предназначены для мегарегулятора, операторов информационных систем, операторов обмена цифровых финансовых активов, а также для финансовых организаций, в перспективе ответственных за обеспечение доступности цифрового рубля.