В последнее время в российском обществе все чаще поднимаются вопросы относительно целесообразности реализации льготных ипотечных программ [1] на фоне роста обеспокоенности относительно перегретого рынка ипотечного кредитования [2]. Текущая ситуация подчеркивает важность понимания инструментов регулирования развития рынка ипотечного кредитования. Данный аспект также подтверждается следующими моментами. Ипотечное кредитование является важной частью финансовой системы страны и в целом может оказать влияние на ее экономическую стабильность [3]. Также доступность ипотечного кредитования имеет значительное воздействие на социальное благополучие населения [4]. Развитие ипотечного кредитования оказывает влияние на рынок недвижимости и строительную активность [5]. Вышесказанное определяет актуальность представленного исследования и позволяет сформулировать его цель и задачи. Целью исследования является анализ влияния факторов на развитие ипотечного кредитования в России.

Для достижения цели исследования необходимо было на основании литературного обзора сформулировать и выдвинуть гипотезы, протестировать их с использованием эконометрического инструментария и определить факторы, которые могут повлиять на развитие ипотечного кредитования в России.

Результаты литературного обзора [6–8] позволили систематизировать факторы, которые могут оказать потенциальное влияние на развитие ипотечного кредитования: спрос и предложение на жилье со стороны населения, благоустроенность жилищного фонда, социально-экономические условия в рамках конкретных территорий.

Отметим также, что спорным кажется определение уровня исследования – страна, регион, город, район. В своем исследовании Т.С. Коростелева [9] акцентировала внимание на тесной связи макроэкономических показателей регионов России с условиями ипотечного кредитования. Л.В. Татаринова и В.А. Плотникова [10] также анализировали влияние ряда факторов на уровне регионов страны и выявили такие интересные моменты, как незначимость финансового благосостояния населения (средняя заработная плата) для темпа роста ипотечного рынка. Особенности территориального развития России, а также наличие дифференциации регионов позволили определить уровень исследования регион.

Далее авторами данного исследования был построен ряд регрессионных моделей и выявлены статистически значимые факторы, которые могут повлиять на развитие ипотечного кредитования на уровне регионов страны. В качестве зависимых переменных, определяющих количественно понятие развитие ипотечного кредитования, были определены такие показатели, как средневзвешенный срок и средневзвешенный процент по ипотечным жилищным кредитам.

Представленные результаты исследования будут интересны регулятору, органам государственной власти в части формирования политики регулирования рынка недвижимости и ипотечного кредитования. Анализ статистически значимых факторов может служить основой для разработки эффективных стратегий и мероприятий с целью стимулирования развития ипотечного кредитования на уровне регионов страны.

Материалы и методы исследования

Методологической основой исследования является корреляционно-регрессионный анализ. Выбор инструментария объясняется его общепризнанностью в научном мире [11], а также возможностью учета одновременно влияния множества показателей на единственную переменную. Объектом исследования являются регионы России за 2020–2021 гг. Статистические данные были собраны на официальных сайтах органов государственной статистики [12], а также онлайн-сервиса Домклик ПАО «Сбербанк» [13].

ПАО «Сбербанк» является системно значимым универсальным банком, который присутствует в каждом регионе России и обладает наибольшей клиентской базой. В качестве зависимых переменных, отражающих уровень развития ипотечного кредитования в регионе, выступают средневзвешенный срок и средневзвешенный процент по ипотечным жилищным кредитам в регионах согласно данным ПАО «Сбербанк».

По результатам проведения литературного обзора в качестве независимых факторов были определены переменные, определяющие спрос и предложение на жилье, степень его благоустроенности, а также социально-экономические показатели регионов. В табл. 1 представлена описательная статистика собранного датасета.

Итоговый датасет составил 160 наблюдений. Представленный датасет является неоднородным. Отметим, что в среднем по России за анализируемый период средневзвешенный срок по ипотечным кредитам составляет 22,8 лет, средневзвешенная ставка – 7,5 %.

Обратим внимание, что исследование было нацелено на анализ вторичного рынка жилья. Выбор объясняется стремлением авторов исследовать именно текущее состояние рынка, а также определить влияющие на него факторы. Более того, анализ вторичного рынка жилья может служить основой для принятия обоснованных решений в таких сферах, как инвестиции в строительство, разработка городской планировки и другие аспекты управления жилищным фондом.

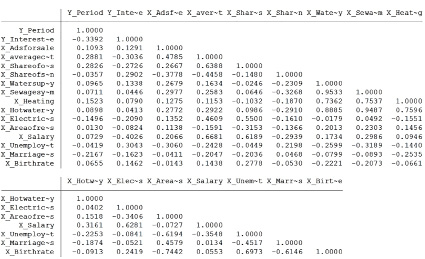

Для исключения в дальнейшем при проведении корреляционно-регрессионного анализа мультиколлинеарных показателей была построена корреляционная матрица (рисунок).

Согласно шкале Чеддока, коллинеарными признаются показатели, если коэффициент корреляции между ними по модулю составляет больше 0,7. Таким образом, у следующих показателей значение коэффициента корреляции между собой оказалось больше 0,7 и близким к 1: доля жилищного фонда в регионе, имеющего водопровод (X_Watersup), имеющего канализацию (X_Sewagesystem), имеющего горячее водоснабжение (X_Hotwater) и имеющего отопление (X_Heating).

Таблица 1

Описательная статистика данных, собранных в рамках исследования

|

Переменная |

Описание переменной |

Среднее |

Станд. отклонение |

Минимум |

Максимум |

|

Эндогенная переменная |

|||||

|

Y_Period |

Средневзвешенный срок по ипотечным жилищным кредитам, предоставленным физическим лицам – резидентам в рублях (мес.) |

274,75 |

19,25 |

234,34 |

361,76 |

|

Y_Interestrate |

Средневзвешенная ставка по ипотечным жилищным кредитам, предоставленным физическим лицам – резидентам в рублях (%) |

0,075 |

0,004 |

0,061 |

0,084 |

|

Экзогенные переменные |

|||||

|

Показатели, характеризующие предложение жилья: |

|||||

|

Х_Adsforsale |

Количество активных объявлений о продаже вторичного жилья (шт.) |

256169,9 |

364274,6 |

171 |

2563742 |

|

Х_Averagecost |

Средняя стоимость м² вторичного жилья (руб.) |

65874,2 |

30738,12 |

35301,13 |

264312,4 |

|

Показатели, характеризующие спрос на жилье: |

|||||

|

Х_Shareofonline applications |

Доля онлайн-заявок для приобретения вторичного жилья (%) |

0,424 |

0,086 |

0,263 |

0,666 |

|

Х_Shareofsecondary applica-tions |

Доля заявок для приобретения вторичного жилья (%) |

0,701 |

0,072 |

0,41 |

0,86 |

|

Показатели, характеризующие благоустроенность жилищного фонда в регионе: |

|||||

|

Х_Watersup-ply |

Доля жилищного фонда в регионе, оборудованного водопроводом (%) |

0,811 |

0,121 |

0,409 |

0,999 |

|

Х_Sewage-system |

Доля жилищного фонда в регионе, оборудованного канализацией (%) |

0,759 |

0,125 |

0,33 |

0,987 |

|

Х_Heating |

Доля жилищного фонда в регионе, оборудованного отоплением (%) |

0,858 |

0,1105 |

0,537 |

0,995 |

|

Х_Hotwater |

Доля жилищного фонда в регионе, оборудованного горячим водоснабжением (%) |

0,685 |

0,1451 |

0,276 |

0,981 |

|

Х_Electric stoves |

Доля жилищного фонда в регионе, оборудованного электроплитами (%) |

0,242 |

0,252 |

0,002 |

0,848 |

|

Х_Areaofresidential premises |

Общая площадь жилых помещений, приходящаяся в среднем на одного жителя (%) |

27,59 |

4,07 |

14,3 |

35,2 |

|

Показатели, характеризующие социально-экономические условия региона |

|||||

|

Х_Salary |

Медианная заработная плата (руб.) |

36148,47 |

13985,32 |

19796 |

95837 |

|

Х_Unemployment |

Уровень безработицы (%) |

0,068 |

0,043 |

0,022 |

0,323 |

|

Х_Marriages and divorces |

Соотношение браков и разводов (%) |

765,12 |

134,28 |

179 |

994 |

|

Х_Birth rate |

Общий коэффициент рождаемости (%) |

0,098 |

0,024 |

0,067 |

0,202 |

Источник: составлено авторами.

Для дальнейшего исследования был оставлен показатель доли жилищного фонда в регионе, имеющего водопровод (X_Watersup), который, на взгляд авторов, является первичным.

Таким образом, в рамках исследования будут построены две регрессионные модели:

Y_Period/Y_Interestrate = a*X_Adsforsale + b* X_Averagecost+ c*X_Shareofonline applications + d* Х_Shareofsecondary applications+ e* Х_Watersupply + f* Х_Electric stoves + g* Х_Areaofresidentialpremises+ h* Х_Salary+ i* Х_Unemployment+ j* Х_Marriagesand divorces + k* Х_Birth rate + l + α,

где a, b, c, d, e, f, g, h, i, j, – коэффициенты при переменной; l – константа; α – ошибка.

Корреляционная матрица Источник: составлено авторами

Стоит отметить, что для построения моделей и проведения исследования был использован программный продукт Stata. В качестве отбора статистически значимых показателей был использован метод пошаговой регрессии [14]. Итоговые регрессионные модели были протестированы на наличие линейности, мультиколлинеарности, гомоскедастичности, нормальности распределения остатков и доказали свою состоятельность.

Результаты исследования и их обсуждение

В табл. 2 представлены промежуточные и итоговые результаты построения регрессионных моделей.

Наибольшее влияние на средневзвешенный срок по ипотечным жилищным кредитам, предоставленным физическим лицам – резидентам, оказывают такие показатели, как средняя стоимость 1 м², доля онлайн-заявок и наличие электроплит в квартире.

Исходя из этого можно сделать следующие выводы:

1. Чем выше стоимость 1 м², тем выше средневзвешенный срок по ипотечным жилищным кредитам. Это связано с тем, что покупателям необходимо большее количество времени для выплаты ипотечного кредита.

2. Чем выше доля онлайн-заявок, тем выше средневзвешенный срок по ипотечным жилищным кредитам. Больший спрос на ипотечный кредит определяется большей стоимостью жилья на вторичном рынке, что в конечном случае приведет к большим срокам погашения ипотечного кредита.

3. Интересна выявленная обратная зависимость между наличием электроплит в жилье и сроком по ипотечному жилищному кредиту. Данная зависимость может быть объяснена особенностями газификации регионов России, а также диверсификацией доходов населения в регионах.

Итоговая модель, объясняющая влияние факторов на средневзвешенный срок по ипотечным жилищным кредитам, была проверена на наличие линейности, мультиколлинеарности, гомоскедастичности, нормальности распределения остатков. Модель показала себя качественной с точки зрения анализа, но непригодной для прогнозирования из-за неоднозначности ряда тестов и низкого коэффициента детерминации.

По результатам построения второй регрессионной модели было выявлено, что наибольшее влияние на средневзвешенную ставку по ипотечным жилищным кредитам, предоставленным физическим лицам – резидентам, оказывают следующие показатели: количество активных объявлений о продаже вторичного жилья, доля онлайн-заявок для приобретения вторичного жилья, доля заявок для приобретения вторичного жилья, доля жилищного фонда, имеющего водопровод, медианная заработная плата и уровень безработицы в регионе.

Таблица 2

Результаты регрессионного моделирования

|

Модель1 |

Y_Period |

Y_Interestrate |

||

|

а) |

б) |

а) |

б) |

|

|

X_Adsforsale |

-0,00007 |

4,38e-09**** |

4,27e-09**** |

|

|

0,00004 |

8,92e-10 |

8,17e-10 |

||

|

X_Averagecost |

0,00240*** |

0,00171*** |

-1,82e-08 |

|

|

0,00077 |

0,00057 |

1,49e-08 |

||

|

X_Shareofonline applications |

882,44**** |

833,10**** |

-0,00803* |

-0,00893** |

|

233,45 |

-215,96 |

0,00448 |

0,00407 |

|

|

Х_Shareofsecondary applications |

311,00 |

0,01879**** |

-0,01864**** |

|

|

226,84 |

0,00435 |

0,00396 |

||

|

Х_Watersupply |

150,83 |

0,00794**** |

0,00743**** |

|

|

127,06 |

0,00244 |

0,00228 |

||

|

Х_Electric stoves |

-315,93**** 77,03 |

-375,64**** 65,73 |

0,00154 0,00148 |

|

|

Х_Areaofresidentialpremises |

7,42 5,75 |

0,00009 0,00148 |

||

|

Х_Salary |

-0,00284 0,00193 |

-6,73e-08* 3,71e-08 |

-6,16e-08** 2,98e-08 |

|

|

Х_Unemployment |

-815,17 641,90 |

0,02518** 0,12314 |

0,03504**** 0,00768 |

|

|

Х_Marriages and divorces |

-0,1488 0,14038 |

-1,08e-06 2,69e-06 |

||

|

Х_Birth rate |

1630,73 1186,84 |

0,02776 0,02277 |

||

|

_cons |

18,73**** |

23,70**** |

0,05546**** |

0,05925**** |

|

411,21 |

73,34 |

0,00788 |

0,00392 |

|

|

Number of obs |

160 |

160 |

160 |

160 |

|

R-squared |

0,30 |

0,25 |

0,42 |

0,40 |

|

Adj R-squared |

0,25 |

0,24 |

0,38 |

0,38 |

|

Prob > F |

0,00 |

0,00 |

0,00 |

0,00 |

|

Примечание: 1а) первичная регрессионная модель; б) итоговая регрессионная модель; * p < 0,1; ** p < 0,05; *** p < 0,01; **** p < 0,001. |

||||

Исходя из выявленных зависимостей были сделаны следующие выводы:

1. Чем выше количество активных объявлений о продаже вторичного жилья, тем выше средневзвешенная ставка по ипотечным жилищным кредитам. Выявленная зависимость может быть объяснена следующим: если рынок вторичного жилья перенасыщен предложением, а спрос остается неизменным, то банк может принять решение об увеличении процентных ставок, исходя из повышенных рисков.

2. Уменьшение доли онлайн-заявок на приобретение вторичного жилья может привести к увеличению средневзвешенной ставки по ипотечным жилищным кредитам в регионе. Эта зависимость объясняется, прежде всего, политикой банка, которая предполагает снижение ставки по ипотечному кредиту для клиентов, подавших заявку онлайн.

3. Наличие водопровода в жилье предполагает его благоустроенность и рост его стоимости. Увеличение стоимости жилья будет также оказывать положительное влияние на увеличение размера ипотечного кредита, а также рост средневзвешенной ставки по ипотечному кредиту.

4. Рост уровня безработицы и уменьшение уровня медианных заработных плат в регионах свидетельствует о росте неблагонадежных заемщиков и рисках со стороны банков, что негативно влияет на средневзвешенную ставку по ипотечным жилищным кредитам.

Итоговая модель также была протестирована на ряд проверок и в итоге доказала свою состоятельность только в отношении анализа влияния факторов.

Заключение

В результате построения регрессионных моделей была выявлена статистическая значимость как минимум одного из показателей, принадлежавших тому или иному фактору. Таким образом, рост предложения на рынке жилья влечет за собой также рост средневзвешенного срока и ставки по ипотечному кредиту. Выявленная зависимость объясняется рисками, которые берут на себя банковские организации при одобрении кредита. Рост спроса на жилье также приводит к росту средневзвешенного срока и ставки по ипотечному кредиту. Это связано с тем, что рост спроса на жилье приводит к увеличению стоимости жилья. Данный аспект делает жилье менее доступным, впрочем, как и ипотечное кредитование. Благоустроенность жилищного фонда также является статистически значимым фактором в отношении развития ипотечного кредитования. Наличие водоотведения и электрических плит играет значимую роль. Социально-экономические условия в регионе также накладывают определенные риски на банковские организации и могут замедлить темпы развития ипотечного кредитования в стране.

Исследование имеет ряд ограничений, связанных с выбором страны и конкретного временного периода. Данный анализ было бы интересно провести для других стран, а также будущие исследования могли бы быть направлены на расширение временного интервала и количества анализируемых факторов.

Библиографическая ссылка

Булдакова А.А., Королёва Е.В., Медведева А.А. СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ФАКТОРЫ, СТИМУЛИРУЮЩИЕ РАЗВИТИЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РЕГИОНАХ РОССИИ // Фундаментальные исследования. – 2024. – № 2. – С. 6-11;URL: https://fundamental-research.ru/ru/article/view?id=43563 (дата обращения: 19.05.2024).