Процесс формирования рынка кредитных услуг населению в России можно представить в виде следующих стадий:

1) начало 1990-х – до 1998 г. – по сути, это стадия становления рынка кредитных услуг населению в новых рыночных условиях, закончившаяся сильнейшим экономическим кризисом;

2) 1999–2004 гг. – стадия постепенного развития рынка кредитных услуг населению в посткризисный период на основе стабилизации и улучшения экономической ситуации;

3) 2005–2007 гг. – бум потребительского кредитования, период, когда активность рынка кредитных услуг населению в современной экономической истории России достигла своего пика;

4) 2008–2014 гг. – стадия развития рынка кредитных услуг населению характеризуется мерами по минимизации банковских рисков, связанных с кредитованием населения в условиях кризиса банковской системы, снижением объемов кредитования населения и постепенным оживлением деловой активности на рынке кредитных услуг населению по мере выхода из кризиса;

5) 2015 – настоящее время. Стадия совершенствования кредитного рынка и расширения банковской инфраструктуры наряду с изменением потребительских предпочтений [1, с. 95].

Материалы и методы исследования

В работе были использованы общенаучные методы исследования, теоретической базой послужили труды отечественных ученых-экономистов. Практическая часть выполнена на основе аналитических данных, размещенных на официальном сайте Банка России, а также на сайтах коммерческих банков и информационных специализированных порталах.

Результаты исследования и их обсуждение

Рассмотрим показатели рынка кредитования населения отечественными коммерческими банками (табл. 1).

В целом кредитная задолженность физических лиц РФ росла в течение анализируемого периода – на 1,3 трлн руб. в 2017 г., на 2,7 трлн руб. в 2018 г. (темпы роста 112,7 % и 122,4 %). Просроченная задолженность по кредитам физических лиц снижалась – на 9 трлн руб. в 2017 г., на 88,5 трлн руб. в 2018 г. (темпы роста 98,9 % и 89,6 %). Доля просроченной задолженности по кредитам физических лиц также снизилась – 7,9 % в 2016 г., 6,9 % в 2017 г., 5,1 % в 2018 г.

Кредитная задолженность физических лиц в Курской области демонстрировала рост в течение анализируемого периода – на 7,5 млрд руб. в 2017 г., на 16 млрд руб. в 2018 г. (темпы роста 111,9 % и 121,3 %). Просроченная задолженность по кредитам физических лиц в Курской области незначительно снизилась – на 0,2 млрд руб. за период с 2016 по 2018 г. За счет роста общей задолженности по кредитам физических лиц в Курской области уменьшилась доля просроченной задолженности – с 7,8 % в 2016 г. до 5,6 % в 2018 г.

В целом рынок кредитования физических лиц в Курской области типичен и повторяет общероссийские тенденции в своем развитии [4, с. 14].

Рассмотрим отечественные коммерческие банки, которые целенаправленно развивают розничные кредитные услуги как направление своей деятельности (табл. 2).

Данный рейтинг построен на основе данных Рейтингового агентства RAEX («Эксперт РА»). Он содержит актуальную информацию об объеме кредитов, выданных банками физическим лицам. Таким образом, построенный рейтинг показывает, что первые десять банков занимают более 70 % рынка кредитования физических лиц. Причем у первых двух лидеров очень высокая доля присутствия на рынке – Сбербанк 41,3 % и Банк ВТБ 18,5 %.

Таблица 1

Показатели рынка кредитования населения РФ

|

Показатели |

2016 г. |

2017 г. |

2018 г. |

|

Общая задолженность по кредитам физических лиц, млрд руб.: |

|||

|

– Российская Федерация |

10803,9 |

12173,7 |

14901,4 |

|

– Курская область |

67,6 |

75,1 |

90,2 |

|

Просроченная задолженность по кредитам физических лиц, млрд руб.: |

|||

|

– Российская Федерация |

857,9 |

848,9 |

760,4 |

|

– Курская область |

5,3 |

5,7 |

5,1 |

|

Доля просроченной задолженности по кредитам физических лиц, %: |

|||

|

– Российская Федерация |

7,9 |

6,9 |

5,1 |

|

– Курская область |

7,8 |

7,5 |

5,6 |

Примечание. Составлено авторами по [2, 3].

Таблица 2

Рейтинг отечественных коммерческих банков по кредитованию населения

|

№ |

Банк |

Кредиты населению, млрд руб., 01.01.2019 г. |

Доля рынка, % |

|

1 |

Сбербанк |

6169,6 |

41,3 |

|

2 |

Банк ВТБ |

2757,1 |

18,5 |

|

3 |

Газпромбанк |

480,5 |

3,2 |

|

4 |

Альфа-Банк |

454,4 |

3,0 |

|

5 |

Россельхозбанк |

421,8 |

2,8 |

|

6 |

Почта Банк |

304,4 |

2,0 |

|

7 |

Райффайзенбанк |

268,6 |

1,8 |

|

8 |

Тинькофф Банк |

223,4 |

1,5 |

|

9 |

Совкомбанк |

201,7 |

1,3 |

|

10 |

Хоум Кредит Финанс Банк |

201,4 |

1,3 |

Примечание. Составлено авторами по [2].

То, что лидерами его являются Сбербанк и ВТБ, вполне ожидаемо и легко объяснимо. Именно эти два банка являются сегодня крупнейшими в России, имеют наибольшее число отделений во многих городах страны и наиболее развитую систему дистанционного банковского обслуживания. Обратиться за кредитом в эти банки легко и одинаково просто не только в столичных Москве или Санкт-Петербурге, но и в провинциальном городе. К тому же условия кредитования у этих банков вполне приемлемы для заемщиков.

C 1 октября 2019 г. вступило в силу Указание Банка России № 4892-У, которое обязывает кредитные организации рассчитывать ПДН – показатель предельной долговой нагрузки заёмщиков.

ПДН – не единственный критерий, из которого складывается оценка платежеспособности заемщика. Гражданам не будут автоматически отказывать в кредите только из-за повышенной долговой нагрузки, если она в целом приемлема для банка. Единого нормативного значения долговой нагрузки не устанавливается. Скорее всего, кредиторы могут сдвигать предельное значение ПДН в зависимости от финансового положения клиента.

Сбербанк и Райффайзенбанк рассчитывают нагрузку на капитал на основе ПДН не так, как остальные, – через подход на основе внутренних рейтингов (ПВР), что позволяет им не применять надбавки по потребкредитам, предложенные ЦБ. Эксперты банковского сообщества говорят о том, что сумма долговых обязательств населения страны по кредитам и займам становится критической для безопасности страны. Простота получения кредитов и займов подтолкнула большое количество граждан на совершение необдуманных поступков. Несмотря на то, что уровень закредитованности россиян меньше, чем европейцев, он не перестаёт быть угрозой отечественной экономики [5].

Рассмотрим соотношение доходов населения и их кредитной задолженности (табл. 3).

По итогам расчетов показателей темпов роста доходов населения и его кредитной задолженности можно сделать следующие выводы:

- среднее значение темпов роста среднедушевых доходов населения РФ – 103,8 %, среднее значение темпов роста задолженности по кредитам населения РФ – 103,4 %;

- среднее значение темпов роста среднедушевых доходов населения Курской области – 103,5 %, среднее значение темпов роста задолженности по кредитам населения Курской области – 102,9 %.

Таким образом, используя данные Росстата и Банка России, можно говорить о том, что рост кредитной задолженности соответствует росту доходов населения, как по Российской Федерации, так и по Курской области.

Таблица 3

Соотношение доходов населения и его кредитной задолженности Российской Федерации и Курской области

|

1 кв. 2016 |

2 кв. 2016 |

3 кв. 2016 |

4 кв. 2016 |

1 кв. 2017 |

2 кв. 2017 |

3 кв. 2017 |

4 кв. 2017 |

1 кв. 2018 |

2 кв. 2018 |

3 кв. 2018 |

4 кв. 2018 |

|

Среднедушевые доходы населения РФ, руб. |

|||||||||||

|

26578 |

28386 |

29044 |

30675 |

27763 |

31307 |

31325 |

36619 |

29001 |

32601 |

32559 |

37834 |

|

Темпы роста среднедушевых доходов населения РФ, % |

|||||||||||

|

– |

106,8 |

102,3 |

105,6 |

90,5 |

112,7 |

100,1 |

116,9 |

79,1 |

112,4 |

99,8 |

116,2 |

|

Среднедушевые доходы населения Курской области, руб. |

|||||||||||

|

21919 |

23652 |

24491 |

25821 |

23406 |

25208 |

25607 |

29361 |

23320 |

26997 |

26926 |

30287 |

|

Темпы роста среднедушевых доходов населения Курской области, % |

|||||||||||

|

– |

107,9 |

103,5 |

105,4 |

90,6 |

107,7 |

101,6 |

114,6 |

79,4 |

115,7 |

99,7 |

112,5 |

|

Задолженность по кредитам населения РФ, млрд руб. |

|||||||||||

|

10297 |

10343 |

10508 |

10803 |

10908 |

11018 |

11512 |

12173 |

12434 |

13159 |

14242 |

14901 |

|

Темпы роста задолженности по кредитам населения РФ, % |

|||||||||||

|

– |

100,4 |

101,6 |

102,8 |

100,9 |

101,0 |

104,5 |

105,7 |

102,1 |

105,8 |

108,2 |

104,6 |

|

Задолженность по кредитам населения Курской области, млн. руб. |

|||||||||||

|

65945 |

66540 |

67287 |

67610 |

68166 |

69837 |

72510 |

75137 |

77661 |

81720 |

86662 |

90253 |

|

Темпы роста задолженности по кредитам населения Курской области, % |

|||||||||||

|

– |

100,9 |

101,1 |

100,5 |

100,8 |

102,5 |

103,8 |

103,6 |

103,4 |

105,2 |

106,0 |

104,1 |

Примечание. Составлено авторами по [2, 3].

Проанализируем качество кредитного портфеля одного из коммерческих банков, действующих на кредитном рынке банковских услуг Курской области. Рассмотрим кредитный портфель ПАО Курскпромбанк с точки зрения категорий качества предоставленных населению кредитов (табл. 4) [6].

В составе кредитного портфеля розничных клиентов ПАО Курскпромбанк преобладает ссудная задолженность 2 категории – 39,6 % в 2016 г., 44,6 % в 2017 г., 31,1 % в 2018 г. Это нестандартные ссуды, по которым присутствует умеренный кредитный риск, т.е. вероятность финансовых потерь вследствие обесценения ссуды может составить до 20 %. В 2018 г. преобладающую долю составила кредитная задолженность 3 категории – 36,5 %.

При этом снижается доля кредитной задолженности 4 и 5 категорий качества, что является позитивной тенденцией.

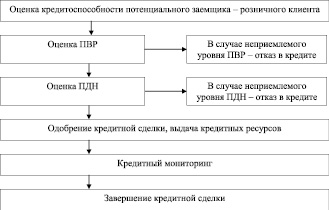

С целью сохранения высокого качества кредитного портфеля ПАО Курскпромбанк в соответствии с принятыми нормами Банка России использует в кредитном процессе оценочные показатели – ПВР (показатель внутреннего рейтинга) и ПДН (показатель предельной долговой нагрузки) (рисунок).

Показатель внутреннего рейтинга заемщика банк может оценивать на основе собственной информационной базы о своих клиентах. Если заемщик является также зарплатным клиентом и ранее кредитовался в банке, то банку будет несложно сделать выводы о его кредитоспособности. При неприемлемом уровне ПВР в дальнейшей оценке нет необходимости, и банк примет решение о невыдаче кредита.

При приемлемом уровне ПВР банк дальше приступает к определению показателя долговой нагрузки заемщика и истребует данные по кредитной задолженности клиента в бюро кредитных историй. Если величина ПДН не более 50 %, банк примет решение о выдаче кредита.

Таблица 4

Кредитный портфель населения в ПАО Курскпромбанк на основе классификации кредитов по качеству

|

2016 |

2017 |

2018 |

||||

|

млн руб. |

% |

млн руб. |

% |

млн руб. |

% |

|

|

1 категория |

5280,1 |

28,9 |

5307,1 |

26,4 |

4571,9 |

23,1 |

|

2 категория |

7212,6 |

39,6 |

8968,2 |

44,6 |

6167,3 |

31,1 |

|

3 категория |

4060,8 |

22,3 |

3386,3 |

16,9 |

7243,9 |

36,5 |

|

4 категория |

993,2 |

5,5 |

1107,5 |

5,5 |

837,2 |

4,2 |

|

5 категория |

681,8 |

3,7 |

1317,6 |

6,6 |

1012,4 |

5,1 |

Применение оценочных показателей долговой нагрузки в кредитном процессе. Составлено авторами самостоятельно

Выводы

Таким образом, по итогам проведенного исследования можно сделать вывод о том, что отечественные коммерческие банки ведут активную кредитную деятельность относительно розничной клиентуры. При этом кредитующие банковские структуры достаточно эффективно предпринимают усилия по снижению некачественной кредитной задолженности и проводят подобную работу по следующим направлениям:

- рефинансирование просроченной кредитной задолженности (предложение своим клиентам кредитных программ по рефинансированию кредитного долга при увеличении срока кредитования и снижении ежемесячного платежа до приемлемого уровня);

- ужесточение оценки кредитоспособности потенциального заемщика – физического лица (применение на практике оценочных показателей путем построения внутренних кредитных рейтингов для постоянных клиентов, с одной стороны, и оценки показателя предельной долговой нагрузки физического лица по требованиям Банка России, с другой стороны);

- проведение работы по финансовому просвещению (информирование и консультирование существующих и потенциальных заемщиков путем проведения медиаакций и различных маркетинговых мероприятий).

На основании проведенного исследования однозначно можно говорить о том, что проблема закредитованности населения не связана с массовым банковским кредитованием. Величина доли просроченной кредитной задолженности розничных клиентов находится на допустимом уровне, отечественные коммерческие банки ответственны за реализацию роли финансового посредника и за реализацию кредитной политики.